- 貨運鐵路服務指標持續改善,但在零售業去庫存及需求疲弱下,貨運量未見起色

- 於CPKC1合併後,美國西岸及加拿大鐵路網絡的競爭壓力加劇

- 美國水務公用事業資產的私有化頻率及規模增加,促進盈利增長

- 近期美國國會採取的行動對能源基建行業有利,尤其是帶動了天然氣作為可靠過渡性燃料的需求

- 儘管我們認為OKE與MMP2的大型合併缺乏戰略意義,預期中游能源行業將會進一步整合

最近數週,我們到訪美國及加拿大,並與多間鐵路、公用事業及中游能源公司的管理團隊和監管機構見面。下文載列了我們的部分調查成果,希望你會感興趣。

Emera位於佛羅里達州坦帕市的1兆瓦3浮動太陽能試驗項目

資料來源:首源投資

鐵路

我們於美國東岸約見了多間北美洲一級4鐵路公司。在會議上,我們討論的主要議題包括當前輪貨運週期的預期低位及截至6月止季度盈利的下跌風險、客戶及僱員獲得更大的重視、服務指標好轉,以及美國西岸及加拿大營運商之間的競爭形勢變化。鐵路行業的基本面好壞參半,強大的定價能力及服務水平改善抵銷了業務量疲軟的部分影響。

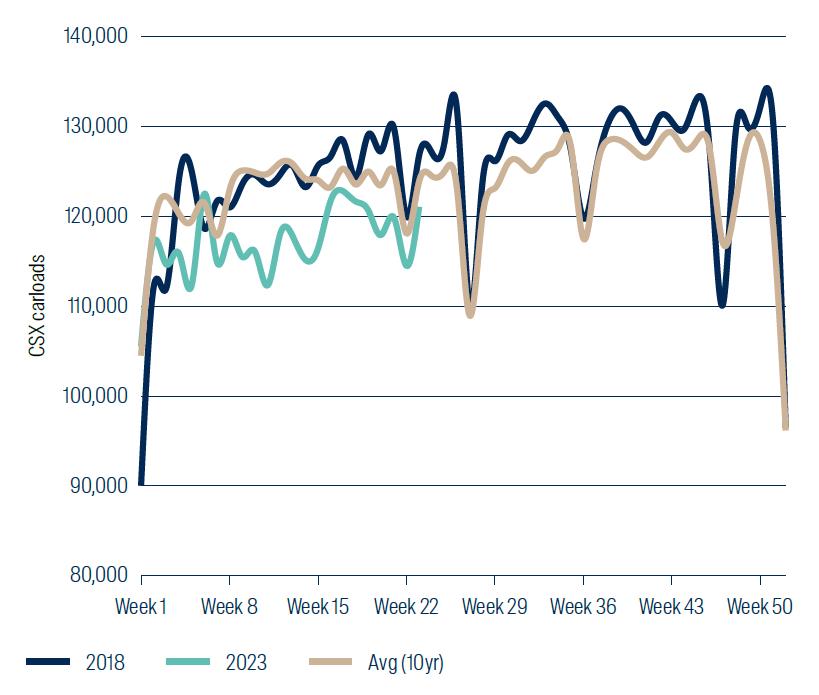

截至6月止季度,貨運量繼續令人失望。我們約見的大部分鐵路及貨車運輸公司均指出,業務量出現靠穩的跡象,惟行業尚未迎來復甦,而且貨運衰退持續,主要原因是聯運5量轉差所致。該類企業佔美國東岸鐵路(CSX Corp及 Norfolk Southern6)業務量約50%,但收益佔比只有15%至20%。相反,汽車、煤炭及穀物貨運量卻超越預期。基於有關商品的定價較高,估計將可形成有利的定價組合。

CSX 貨運量與疫情前及10年平均值比較

資料來源:首源投資、CSX Corp,截至2023年6月11日

另外,我們亦約見了洛杉磯港的管理層。儘管港口的貨運量較去年同期下降30%(宏觀不利因素及市佔率流失至東岸港口各佔20%及10%),他們仍然抱持著樂觀的態度。西岸港口的工會談判尚未結束,當前的近岸外包/回流趨勢及客戶轉移至其他港口,導致西岸港口的貨運量減少。我們估計貨運量將會繼續下跌,幸好現時的市場預期已更充分地反映相關風險。

相比起一年前,鐵路服務指標大幅改善,領先的企業包括Canadian Pacific Railway、Canadian National Railway及CSX Corp。由於出現勞工短缺問題,而且被地上交通運輸委員會7指責「服務令人無法接受」,西岸鐵路營運商Union Pacific及BNSF(為綜合企業集團巴郡旗下的公司)繼續受到批評。在1月,Norfolk Southern的服務指標好轉,但於2月,該公司的列車在俄亥俄州東巴勒斯坦出軌,拖累服務指標掉頭向下。然而,我們預期公司表現將於7月初後再次改善。總括而言,企業將需進一步提升服務指標,才能長期推動貨運量增長,並支持鐵路公司從貨車運輸企業手上搶走市佔率。

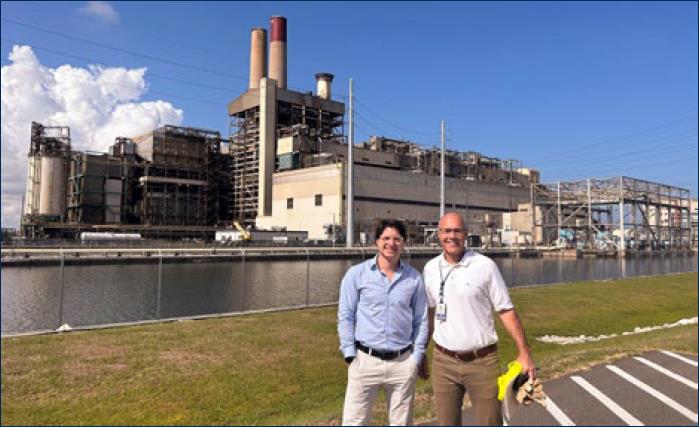

首源投資的Pablo Kohen與CSX的新任行政總裁Joe Hinrichs

資料來源:首源投資,2023年5月

過去18個月,在七間一級鐵路營運商中,有五間委任了新的行政總裁。我們留意到,企業紛紛換走鐵路營運專家,改為聘用較重視客戶及僱員的行政總裁。以CSX Corp為例,該公司剛委任的行政總裁Joe Hinrichs曾經任職福特汽車(Ford),此前並無鐵路行業的經驗。

上述趨勢與鐵路行業的盈利增長動力變化相符。這20年來,專注於營運的鐵路企業領導層成功將生產力大幅提高,帶動鐵路行業的利潤率增加超過30%8。不過,現在行業的重心已經不再是削減成本/改善生產力,而是在於服務標準及業務量增長。

我們預期,北美洲的貨運鐵路行業能夠將每股盈利增長率維持於雙位數,而股份回購措施及確保加價幅度超越鐵路成本通脹的能力將繼續是關鍵。利潤率提升對盈利增長的幫助將會減少,同時貨運量增加的影響將會變大。我們認為,企業維持穩定的服務指標、近岸外包/回流日益普遍,加上公眾逐漸意識到貨運鐵路的可持續發展優勢多於貨車運輸,將有利提高鐵路行業的貨運量。問題是,過往管理層可以透過精準鐵路調度(Precision Scheduled Railroading)提升經營效率,未來他們卻較難控制貨運量的變化。

在我們與Marty Oberman(自2021年起為地上交通運輸委員會主席)及Michelle Schultz(自2021年起為該會委員)的會議上,我們重點討論了上述的行業增長推動因素。地上交通運輸委員會對鐵路行業採取寬鬆的監管方針,該會的工作主要是協助解決貨運糾紛。然而,在近日批准Canadian Pacific及Kansas City Southern(CPKC)的合併時,該會扮演了重要的角色,原因是此項交易有助改善鐵路行業的競爭情況。整體來說,我們在會議期間發現該會的態度較一年前更加正面。委員亦提到,最近12個月的招聘情況及服務水平明顯改善。

在2023年4月,CPKC完成交易後,合併而成的新實體宣佈了為期多年的協議,允許美國物流企業Schneider及Knight-Swift使用其新整合的南北鐵路走廊,以便連通墨西哥、美國及加拿大。在公佈有關消息後,Canadian National旋即聯合Union Pacific及墨西哥營運商Ferromex推出Falcon Premium,其為一項覆蓋加拿大、美國及墨西哥的同類鐵路服務。Falcon自稱是通往墨西哥的最短及最直接路線,CPKC則表示他們能夠提供優質的服務,而且貨物毋須經過中轉站,因此運輸時間較短。上述企業選擇在歷史性收購交易完成的兩週內公佈消息,可見地上交通運輸委員會的決定能夠為市場引入競爭。

水務公用事業

我們也前往了費城,當地擁有兩間市值最高的上市水務公用事業公司9,分別是Essential Utilities及American Water Works。該兩間公司經營的行業相當獨特,現正經歷私有化浪潮。在這趟旅程中,我們討論了背後的多項原因,並將於下文詳細說明。

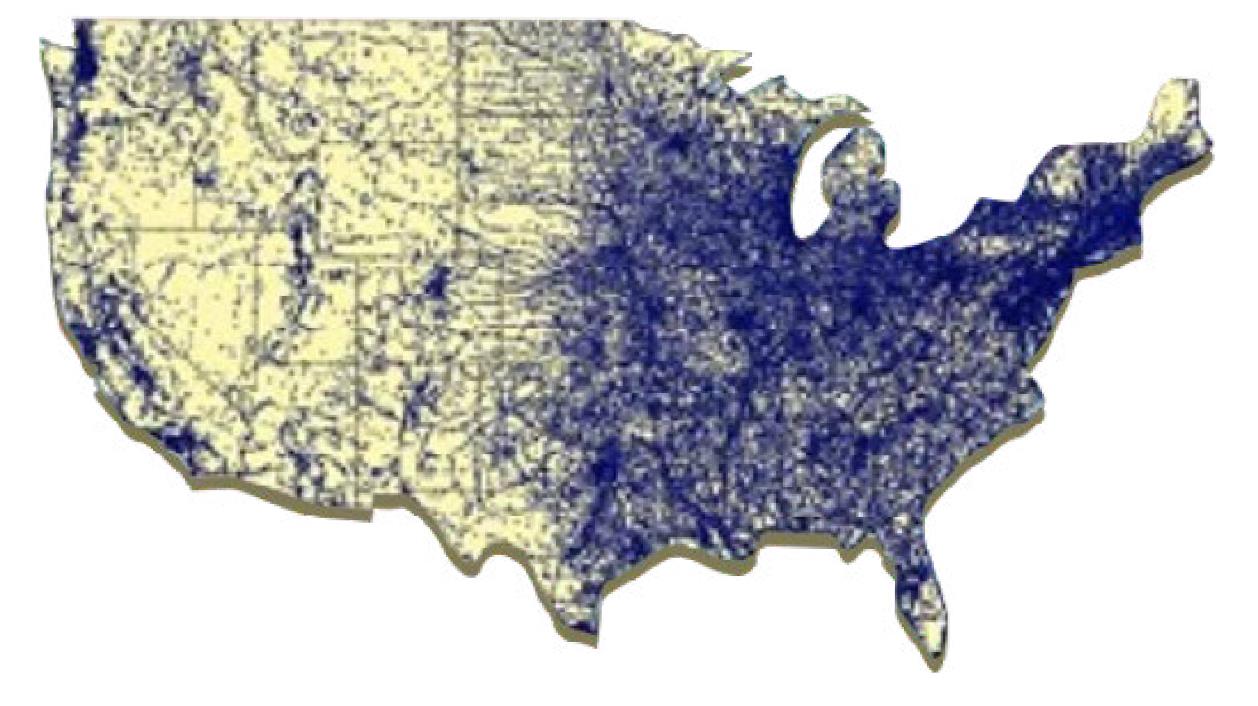

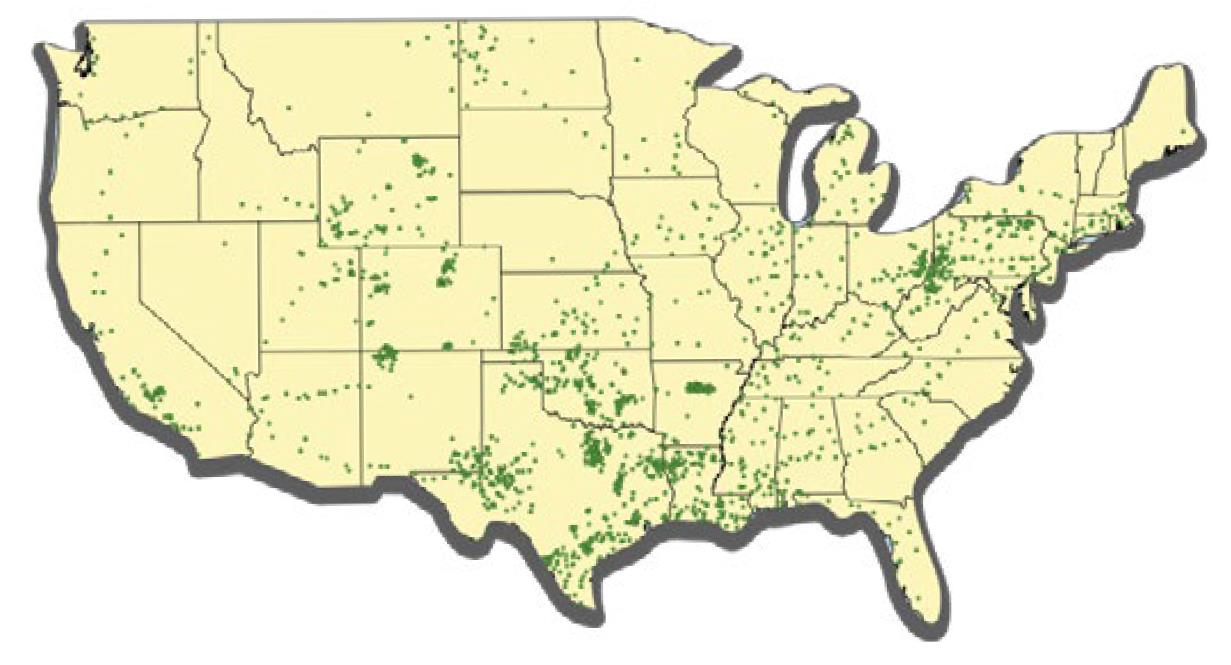

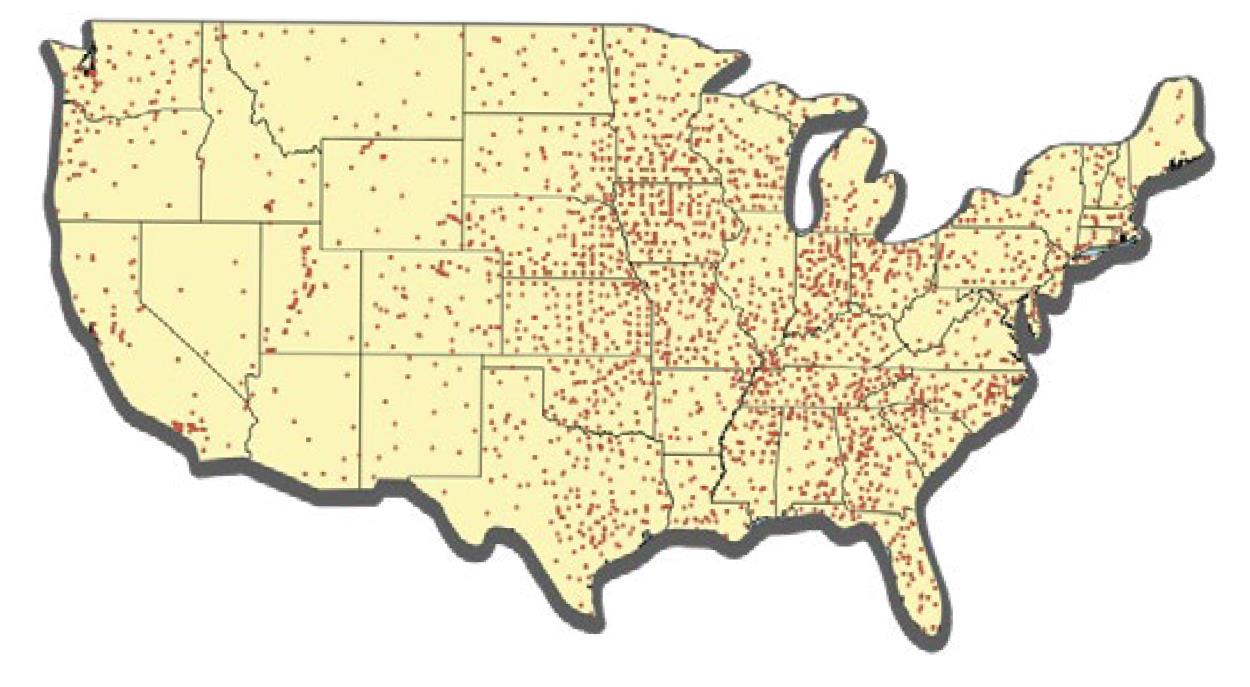

第一個原因,是美國的水務行業維持高度零散的局面。根據美國國家環境保護局的估算,截至2017年,美國擁有約50,000個水務系統及15,000個污水系統,反觀當地只有約2,000間可燃氣公用事業公司10及3,800間電力公用事業公司11。該局亦估計,約85%的水務及污水系統由市政府擁有,符合行業整合的主要特徵。

我們相信,併購活動長遠可令水務公用事業行業的每股盈利增長每年上升1%至2%。在進行併購後,企業的盈利增長將超越行業平均,加上風險較低,故此水務公用事業公司的定價領先電力及可燃氣公用事業公司。

在水務公用事業行業中,推動企業私有化的第二項因素就是公平市值法。該項法例最初由伊利諾州在2013年實施,現已擴展至全美的12個州12。根據公平市值法,當上市企業(例如Essential Utilities 或American Water Works)收購市政水務資產時,他們釐定的收購價毋須在資產負債表上產生商譽。鑑於收購方可賺取相當於總收購價9%至10%的股本回報率,收購水務公用事業成為了獨特及理想的資金運用方式。

除此以外,去年亦出現了兩項新因素,我們相信將會加快企業的私有化步伐。

第一項因素是利率上調增加了市政府出售水務系統的壓力。隨著水務相關的資本投資承擔持續增加,市政府較以往更難應付需求。另外,去年市政債券的孳息率從2%上升至介乎5%至6%13,通脹亦對管道、化學品、燃料及勞工成本造成上升壓力。在此環境下,獨立/市政水務供應商需要選擇是向客戶徵收多達20%的額外費用,還是出售水務或污水資產,以將成本及資本開支需求分攤到更多客戶身上。

美國的水務、電力及可燃氣公用事業公司

Water utilities

Natural gas utilities

Electric utilities

水務公用事業公司資料來源:美國國家環境保護局的安全飲用水資訊系統(SDWIS)聯邦報告搜尋 www3.epa.gov/enviro/facts/sdwis

電力公用事業公司資料來源:EIA-861表格詳細數據檔案 www.eia.gov/electricity/data/eia8

可燃氣公用事業公司資料來源:美國國家環境保護局的設施層面溫室氣體資訊工具(F.L.I.G.H.T.)大型設施溫室氣體排放數據 Ghgdata.epa.gov/ghgp/main.do#

近期,我們觀察到企業紛紛公佈出售污水資產,而非水務資產。我們認為,這是由於市政府出售污水資產的政治敏感度低於出售水務資產所致。在公平市值法下,兩類資產的處理方式相同,而水務公用事業公司表示,他們不會執著於所收購的資產。在出售污水資產後的數年後,不少企業最終也會出售水務資產。

第二項推動私有化的因素,是在2023年3月,美國國家環境保護局提出新的規定,將PFAS14的准許污染上限從現時各州批准的不同水平下調至每萬億四分。同月,美國國家環境保護局估計,全國的合規成本總額將介乎7.7億美元至12億美元。不過,行業專家及私人公用事業公司都認為,有關數字大幅低估了實際的成本。目前,不少市政府均缺乏檢測能力,更何況是達成要求所需的處理設施。對於早就深受通脹及利率上升影響的市政府來說,當局的規定將會帶來額外的財政壓力,並鼓勵他們將資產出售予規模更大的私人公用事業公司。

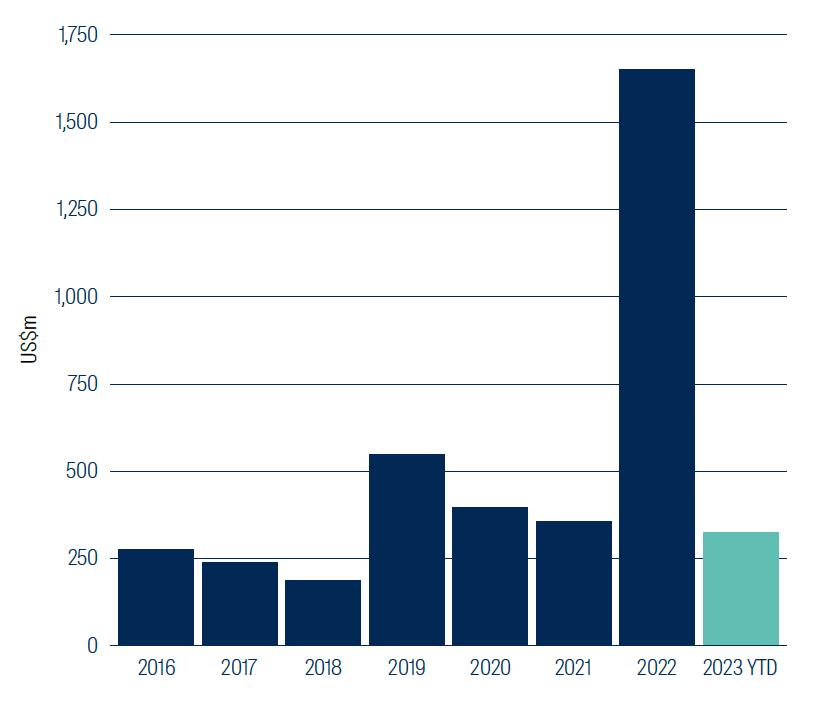

美國水務公用事業行業各年的併購規模

資料來源:首源投資(截至2023年5月31日)。

綜上所述,市政府需要大量資金,以維修老化的基建及遵守美國國家環境保護局可能推出的新規定。在融資成本及通脹上升的環境下,當局出售水務及污水系統的壓力持續增加。根據公平市值法,上市基建企業可按基本價格的1倍購買該類公司,並協助達成長遠的每股盈利增長目標,從而把握行業的獨特優勢。

中游能源

在我們出席的中游能源交流會上,最近公佈的ONEOK(OKE)及Magellan Midstream Partners(MMP)大型合併成為了每場會議的焦點。OKE以190億美元收購MMP,作價遠高於近期的其他交易。隨著個別中游能源公司陷入結構性衰退,部分企業正採取非傳統的方法,冒險追求增長。舉例來說,上述交易便是希望發揮業主有限合夥企業架構18所帶來的稅務優勢。

以我們所見,大部分企業的管理團隊都對該項交易抱持懷疑的態度。他們認為,收購交易應當帶來明確的戰略及競爭益處,而非單純的成本協同效應及稅務利益。我們亦不太明白OKE與MMP合併的策略性理據:OKE是一間天然氣凝析液中游服務供應商,於巴肯盆地(Bakken)擁有強大的競爭地位,而MMP則經營美國中部的成品油運輸網絡。

話雖如此,在經歷多年痛苦的重組後,企業的資本開支上升及資產負債狀況好轉,使得我們預期行業將會進一步整合。中游能源行業尚有64間上市公司,包括42間業主有限合夥企業19及22間C類股份公司,當中大約20間企業的市值不足10億美元。有關行業還是相當零散,如果獲得更大的平台,不少私人資產將可提高效率,原因是營運規模能對中游能源公司產生重大影響。

在約見企業時,我們也重點討論了天然氣供需前景。北半球的冬季氣溫創新高,加上天然氣供應增加,導致價格下跌。作為應對措施,生產商減少了鑽井數目及削減資本開支預算。

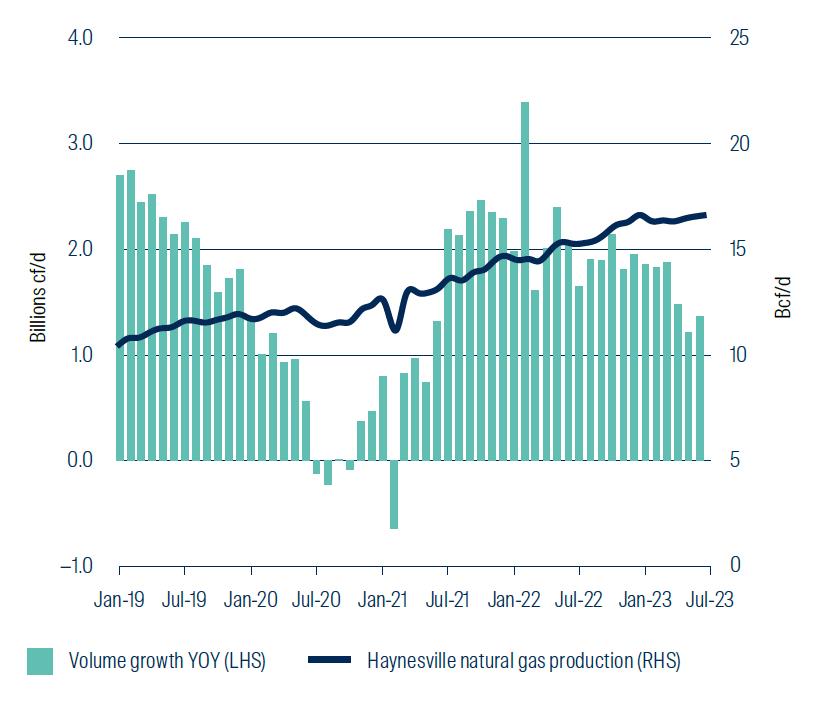

DT Midstream(DTM)是天然氣生產商之一,其於德州/路易斯安那州海恩斯維爾盆地(Haynesville)擁有天然氣收集、加工及管道資產。該盆地以天然氣生產為主,過去五年的生產量增長強勁,複合年均增長率約為13%(如下圖所示),背後動力來自美國墨西哥灣沿岸地區新天然氣發電廠及液化天然氣出口設施的需求。DTM的管理層相信,儘管天然氣價格下降形成不利因素,公司仍能達成現時的業務量及盈利指引。另外,公司的客戶合約條款亦限制了相關商品價格帶來的風險。

天然氣業務量增長及生產量:海恩斯維爾盆地

資料來源:首源投資、美國能源部鑽井產量報告,截至2023年5月31日

在本次旅程中,我們亦再次注意到天然氣擁有旺盛的需求前景。近年,可再生能源及其他零碳能源的發展獲得重視。我們認為,企業大量投資於可再生能源是無可避免的必要之舉,但天然氣也能發揮過渡性燃料的重要作用。

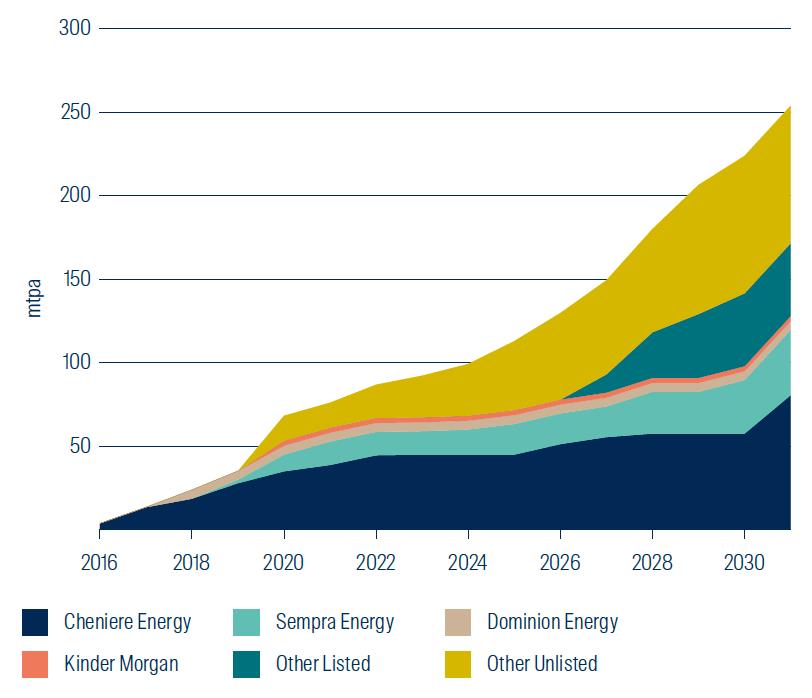

市場即將迎來新建液化天然氣出口設施的浪潮,這剛好印證了我們的看法。目前,多間企業正於美國墨西哥灣沿岸地區興建六個新的液化天然氣項目20。該等設施將合共產生大約每日110億立方呎的天然氣需求,而海恩斯維爾及德州的二疊紀盆地將是滿足需求的最合適選擇。下圖載列了未來數年美國液化天然氣出口設施的預期增長。雖然並非所有設施均會落成,行業的增長潛力依然相當可觀。

美國液化天然氣出口設施(現有、建設中及潛在)

資料來源:首源投資,截至2023年6月30日

中游能源企業繼續專注追求健康的資產負債狀況,並實施合理的資金分配政策。企業採取的常見措施包括動用內部現金流應付資本開支、確保派息比率維持於可持續的水平,以及將多餘的現金流用於股份回購。在我們分析的企業中,Targa Resources、Cheniere Energy、Kinder Morgan、Williams、Enbridge Inc.及Enterprise Products Partners均設有股份回購計劃。

在這次旅程中,我們注意到當局剛實施了2023年財政責任法案(Fiscal Responsibility Act),當中載有加快山谷管道(Mountain Valley Pipeline)21項目審批程序的條文。該條管道全長304英里,貫通維珍尼亞州西部及維珍尼亞州。問題是,即使項目已經完成94%,有關工程卻因遇上法律挑戰而出現延誤,可見在美國興建新能源基建並不容易。在通過新法例後,山谷管道項目毋須就取得聯邦許可進行司法覆核,建築工程將可恢復進行。

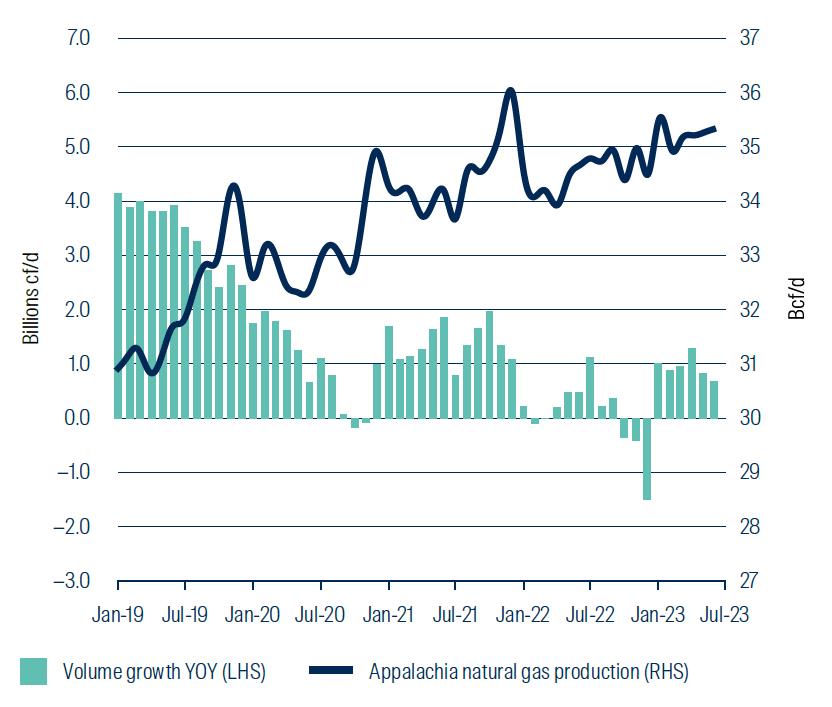

山谷管道項目將為阿帕拉契盆地(Appalachian)額外帶來每日20億立方呎的天然氣輸送能力,並可支持高產量及低成本的馬克盧斯(Marcellus)天然氣盆地提升產能。於2020年前,該地經歷過強勁的增長,不過近年區內的管道基建不足,故此產量變化不大(如下圖所示)。在山谷管道項目完成後,該區的中游能源營運商料會受惠,當中包括Equitrans Midstream、Williams、DT Midstream、UGI Corp及AltaGas。

天然氣業務量增長及生產量:阿帕拉契盆地

資料來源:首源投資、美國能源部鑽井產量報告,截至2023年5月31日

我們注意到,這次的會議情況與我們上次到訪時差別甚大。在之前的小組會議上,投資者曾向企業管理層提出多項有關環境、社會及管治議題的問題,但這次會議卻無人提出相關疑問。自2007年成立本策略以來,環境、社會及管治便是我們團隊的關注重點,而且一直獲得我們重視。近日,我們與北美洲中游能源及鐵路企業討論的主要問題包括僱員滿意度/參與度、薪酬框架、能源轉型策略及董事會組成情況。

旅途好夥伴

Pablo的讀物: 商務旅行經常要乘搭飛機,又要長時間留在機場,正好是看書的時間。

Chris Miller所著的《晶片戰爭》一書清晰地介紹了現今科技關鍵產品的發展歷史及未來展望,「......半導體是國際貿易最重要的產品」。

Arturo Pérez-Reverte是我最喜愛的小說作家之一,他所寫的《西班牙很有事》生動地揭露了該國的歷史,並描繪出眾多國王及王后的驚人故事。

Pablo欣賞的音樂: 前衛浩室大師DJ Hernán Cattáneo的作品。

Jessica觀看的節目: 《最後生還者》—我喜歡看世界末日喪屍橫行的故事,藉此為人生帶來啟發。

Jessica欣賞的音樂:在航班多次延誤時,我會聽紐西蘭樂隊Six60的音樂減壓。當我在家時,我每天都要聽迪士尼魔雪奇緣的歌曲,幫助自己放鬆心情。

總結

這次研究之旅的時機甚佳,在我們出發前一星期,中游能源企業展開併購活動,美國國會亦推出能源基建支持措施,同時貨運量急跌,而且美國國家環境保護局破天荒地提出水務公用事業監管方案。在約見企業時,我們討論了多項有趣的議題、聽取到寶貴的投資觀點,並獲得前所未有的研究機會。

我們相信,北美洲的上市基建企業仍能帶來吸引的長期投資機遇。於2023年,該類企業的估值回落,正好為我們創造了買入優質公司的良機。

註釋

1 Canadian Pacific Kansas City

2 於2023年5月,ONEOK與Magellan Midstream Partners宣佈合併

3 百萬瓦

4 在美國營運的鐵路會按照每年的收益水平劃分為一級、二級或三級鐵路,當中一級鐵路的收益最高

5 一種利用貨櫃運送貨物的方式,可在火車、貨車及貨船之間無縫轉運貨物

6 本文提及的股票可能是首源投資上市基建投資團隊所管理投資組合的現有或過往持股

7 地上交通運輸委員會是美國貨運鐵路監管機構

8 資料來源:首源投資、公司報告,截至2023年6月30日

9 資料來源:彭博,截至2023年6月30日

10 資料來源:美國能源情報署,截至2020年7月31日。

11 資料來源:Statista,截至2023年2月8日。

12 加州、愛荷華州、伊利諾州、印第安納州、馬里蘭州、密蘇里州、新澤西州、北卡羅萊納州、俄亥俄州、賓夕凡尼亞州、德州、維珍尼亞州

13 彭博數據

14 PFAS是指全氟烷基和多氟烷基物質。該類化學物質由美國自1940年代起製造,亦稱為「微塑膠」,而且是「永久性化學物質」

15 燃氣聯合循環發電

16 數據來自公司報告

17 百萬千瓦時

18 MMP的資產以業主有限合夥企業架構持有,而OKE則是C類股份公司。降通脹法案(Inflation Reduction Act)中的稅務變動將會縮短繳付現金稅的時間,不少C類股份公司的現金稅開支增長速度將較原先預期為快。對於MMP的單位持有人來說,這將帶來額外的稅務影響。在中游能源行業中,資本開支減少損害了企業降低應課稅收入的能力。由於中游能源企業的資本開支低於歷史平均值,加速折舊獎勵金額同樣減少。此外,資產負債狀況改善(即槓桿下跌)意味著利息開支下降。

19 該等實體經營不同類型的業務,包括液態產品、礦物、液化天然氣、船運、煉油廠物流、煤炭、丙烷、油田服務、多元化業務及其他

20 包括NextDecade的格蘭河(Rio Grande)液化天然氣項目、Golden Pass LNG項目、科珀斯克里斯蒂市(Corpus Christi)第三期項目、普拉克明茲(Plaquemines)第一及第二期項目,以及亞瑟港(Port Arthur)第一期項目。

21 山谷管道項目由Equitrans Midstream、Nextera Energy、Consolidated Edison、AltaGas及RGC Midstream擁有。該項目於2018年第一季動工,原定落成日期為2018年第四季,總成本達32.5億美元。項目其後出現許可問題及法律爭議,建築工程延誤,總成本暴增至66億美元。現在,管道營運商Equitrans預期工程將於2023年底/2024年初竣工。

免責聲明

本資料所載只屬一般性資料,並不包括亦不構成投資或投資產品建議。有關資料來自首源投資(「首源」)認為可靠的來源,而且在發表本資料時為準確的資料,首源並無就有關資料的中肯、準確、完整或正確作出明確或隱含的聲明或保證。在法律允許的範圍內,首源、其任何聯營公司、任何董事、主管人員或僱員概不就任何因使用本資料而直接或間接引致的損失承擔任何責任。

本資料僅供一般參考,並不可視為提供全面的資料或特別建議。本資料所述意見為發件人在發表報告時的觀點,並不一定為首源的觀點,並可隨時予以修訂。本資料並非銷售文件,且不構成投資建議。未取得具體的專業意見前,任何人士不應依賴本資料內容,及╱或有關資料所載的任何事宜為行事基礎。未經首源投資預先同意,不得複製或傳閱本資料的全部或部分資料。本資料只可於符合相關司法管轄區的適用法例下使用及╱或收取。

本文對具體證券的提述(如有)僅供說明用途,不應視成建議買賣有關證券。本文提述的所有證券可能或可能不會在某時期成為基金組合的部份持倉,而持倉可能作出變動。

於香港,此資料由首源投資(香港)有限公司發行,並未經香港證監會審閱。首源投資是首源投資(香港)有限公司的商業名稱。首源投資(香港)有限公司是首源投資投資管理業務的一部分,該公司最終由全球金融集團三菱日聯金融集團(“MUFG”)擁有。首源投資在不同司法管轄區內有多間公司。

MUFG及其附屬公司對本資料包含的任何聲明或信息概不負責。MUFG及其任何附屬公司均不保證本資料中提及的任何投資或公司的業績或履行償還資本。本資料中提及的任何投資並不是對MUFG或其附屬公司的存款或其他負債,而投資存在投資風險,包括收入和資本損失。

© First Sentier Investors Group

為您提供合適的體驗

您的位置 :  Hong Kong

Hong Kong

Australia & NZ

-

Australia

Australia -

New Zealand

New Zealand

Asia

-

Hong Kong (English)

Hong Kong (English) -

Hong Kong (Chinese)

Hong Kong (Chinese) -

Singapore

Singapore -

Japan

Japan

United Kingdom

United Kingdom