- 在客戶、政客及股東的要求下,企業需要採用可再生能源,以減少碳排放。他們亦需要強化電網,從而控制颶風、風暴及山火的影響。

- 各項減緩及適應措施的投資正在帶動企業盈利增長。

- 由於定價堅挺及成本增長放緩,企業的管理團隊較預期樂觀。雖然天氣狀況不利第一季的盈利表現,但經濟未有如普遍憂慮般轉差。

在長達兩星期的美國六州之旅中,我們約見了超過70間基建企業的管理團隊,並出席三次交流會,與客戶及供應商見面。此外,我們還拜訪三間企業的總部、多間監管機構,並參觀了美國最大的核電廠。

2023年盈利在望

2023年,美國上市基建企業的盈利前景大致理想。儘管2023年第一季的惡劣天氣狀況導致企業營運受阻,不過經濟未有如大眾所擔心般轉差。

定價環境維持健康,企業繼續理性競爭。經營成本通脹靠穩,承包商價格放緩,同時燃料價格下跌。隨著能源價格回落,客戶的賬單收費減少,有助舒緩公用事業面對的營運資金壓力及負面干預政策的風險。即使部分供應鏈限制仍未解決,但已較六個月前有所改善。目前的盈利預測反映了利息成本上升,企業專注於延長債務期限。

鑑於上述因素,上市基建企業的財務狀況維持穩健,資產負債狀況足以支持資本投資及股息增長。

Sophie: 我們認為公用事業公司有力抵禦2023年的「風暴」

需求推動可持續發展

從微軟(Microsoft)和Nucor Steel的例子中,我們可見美國企業的可持續基建需求與日俱增,原因是客戶關注可持續發展議題,而且股東希望看到企業訂立減碳排放目標。

企業與公用事業公司訂立的購電協議或雙邊協議,日漸成為可再生能源項目的發展動力。數據中心客戶紛紛尋找使用零碳電力的數據儲存設施。天然氣公用事業企業亦與可再生天然氣供應商簽立包銷協議1,為客戶提供低碳能源。多個西岸城市均有意轉用電動垃圾車,以減少排放問題。為了提高塑膠的循環再造率,快速消費品企業也採取多項措施,包括與聚合物製造商合作或促進自動化、推廣塑膠重用及支持循環經濟發展2。另外,油氣勘探及生產商正將部分業務流程電動化,藉此減少排放。不少煉油廠更已開始發展可持續航空燃料及可再生柴油。

Andrew: 美國,無論是屬於共和黨的紅州、民主黨的藍州或是搖擺的紫色州分,每個州都在推動綠色發展

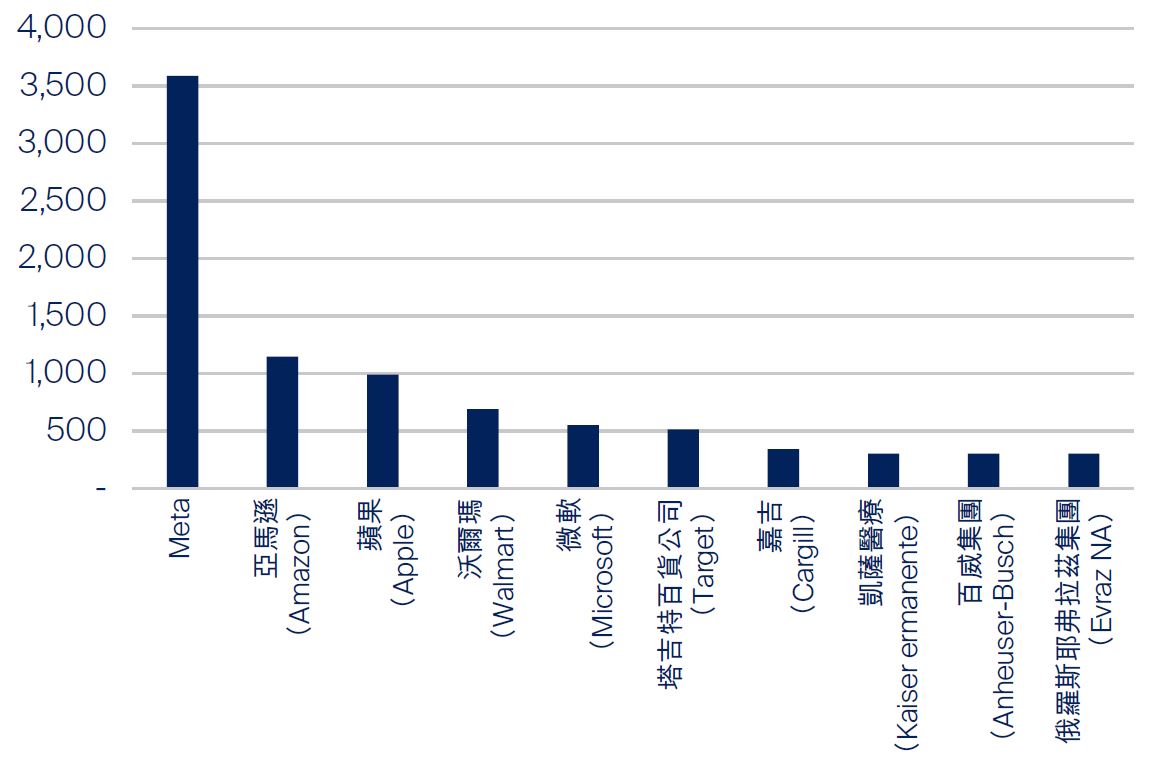

圖1:美國最主要的太陽能企業用戶(兆瓦)3

資料來源:首源投資、太陽能行業協會(Solar Energy Industries Association)。資料截至2022年6月30日。

2023年受規管公用事業公司的股本回報率有望上升

重點是,在如今利率上升的環境下,監管機構會否提高為公用事業公司訂立的核准股本回報率4。多間公用事業公司都是於利率顯著較低時訂立了現行的股本回報率。當時的利率處於1%至2%,而該類企業的核准股本回報率則介乎8.5%至9.5%。因此,現在不少企業已經提交申請,要求上調股本回報率。考慮到目前的利率達到3%至4%,我們預期企業的核准股本回報率將會提高到9.5%至10.5%。5

雖然監管機構可能會顧慮到公用事業客戶的賬單收費上升,故而不願批准股本回報率上調,但過去六個月能源價格急跌,可能會於未來六個月令客戶受惠。我們約見的企業管理團隊亦更有信心他們的股本回報率應會較現時水平有所上升。我們認為,於2023年,當局將最少批准五項費率申請,並上調有關公用事業公司的核准股本回報率。

能源價格下跌已減輕了公用事業行業的政策及監管風險,而受規管股本回報率上升料可改善企業的盈利增長前景。

Andrew: 像Sophie的按揭利率一樣,2023年公用事業公司的核准股本回報率或會提高

圖2:於佛羅里達州奧蘭多城出席投資交流會

資料來源:首源投資

電動車影響2020年代後期的電力需求預測

眾多公用事業公司開始將交通電氣化的預期需求納入2030年前的需求預測,為我們帶來驚喜。多間電力公用事業公司更以預測增長為由,展開了新一代發電廠的投資計劃。Duke Energy預計電動車行業於2030年將為零售電力需求帶來2%的增長6。Xcel Energy亦預計,電動車將使長期電力需求每年增加0.6%至0.7%7。根據DTE Energy的估計,於2030年,電動車將佔密歇根州新車銷售的30%,並佔每年負載增長的1%至1.5%8。加州企業Edison International預期,電動車將繼續推動電力需求增長9。

隨著我們推動成本平價及積極發展充電基建,電力行業終會到達臨界點,故此我們相信公用事業公司的電動車需求預測仍然過分保守。於2030年後,為了應付電動車需求,公用事業負載增長應會明顯加速。屆時,公用事業公司將須大力投資發電資產,並需大舉升級配電網絡。電氣化是未來發展的關鍵,我們正在步入全新時代。

Sophie: 你有見過電動車車主會不喜歡自己的車嗎?

圖3:參觀北卡羅萊納州夏洛特市的Duke Energy總部

資料來源:首源投資

氣候適應投資

氣候變化導致惡劣天氣事件變得更頻繁,政客、監管機構及公用事業公司均認為必須作出更多投資,以穩定、強化及提高電網韌性,帶動輸配電資產的投資增加。舉例來說,加州的公用事業公司正在採取措施,例如投資於電網分割設備、延長電塔橫擔、使用包覆導體及鋪設地下管道,藉此減低電網遭到山火破壞的風險。在美國南部的德克薩斯州、路易斯安那州及佛羅里達州,公用事業公司亦投資建立更能抵禦颶風的系統,包括使用地下管道,甚至便攜式發電機。鑑於美國中西部及東北部不時受到冬季暴風雪吹襲,企業持續增加地下管道投資。CMS Energy的管理層向我們透露:「於暴風雪期間,地下管道是提高電網穩定性的必要一環。」在傾向支持共和黨的州分,上述投資被視為推動經濟發展的政策,而非氣候相關措施,但無論如何,現實是各方都紛紛投資於電網強化。

Sophie: 電網強化就像名牌服裝,我們要考慮的只是負擔能力

圖4:亞利桑那州鳳凰城外的150兆瓦Agave太陽能發電廠

資料來源:首源投資

降通脹法案推動2024年後的能源轉型

能源轉型及降低發電碳排放繼續是公用事業行業的主要議題。降通脹法案為可再生能源、能源儲存及新興技術提供更多補貼,有助減少轉型為客戶帶來的負擔,並支持公用事業公司擴大能源轉型投資的規模及範圍。我們預期,相關投資將於2024年加速。好消息是,出於氣候變化及經濟發展的考慮,多間公用事業公司的減碳措施獲得跨黨派支持。舉例來說,在選出共和黨議員及民主黨州長的北卡羅萊納州,當局制定的法例10便要求企業於2030年前將碳排放量減少70%。

在能源轉型浪潮下,公用事業公司增加資本投資,最終提高了為他們帶來回報的基準收費。不過,就像我們遇到的一位公用事業企業財務總監所說:「能源轉型的步伐是由客戶的賬單收費增長所推動。」

Andrew: 綠色發展形成了新浪潮

核能復興

於2012年,美國的核能發電量達到巔峰,相關設施數目多達104座11。然而,過去十年,核電廠的經營成本上升,同時可再生能源發展令電力價格下滑,使得該國關閉了12座核電廠。現在,當局終於注意到核電廠佔美國零碳發電量的50%,並透過各州的容量機制及最近的降通脹法案為行業提供重大支持12。未來12個月,我們將會看到1996年後的首個新核反應堆投入運作。目前,美國核電廠的平均使用年數已達42年13。

展望未來,公用事業行業將推出下一代核能技術,即小型模塊化反應堆(SMR)。該款反應堆規模較小,發電量介乎75兆瓦至300兆瓦,低於傳統核電廠的1,000兆瓦至1,300兆瓦14。新型反應堆將於中央廠房興建,並送到核電廠組裝,因此可大幅減低建造成本及執行風險。在這次到訪美國時,我們向核能專家了解到,該項技術或可於2030年代中期投入應用。現時的電力系統逐漸由不可調度及變化較大的太陽能及風能主導,而核能是唯一可向系統供應基本負載發電量的零碳電力來源。此外,在未來,核電廠也許能生產大量氫氣,及提供零碳燃料的另一來源。

Andrew: 我們喜歡核能和橙色安全帽!

圖5:參觀美國最大的核電廠:位於亞利桑那州的Palo Verde核電廠

資料來源:Palo Verde核電廠、首源投資。

太陽能再次成為焦點

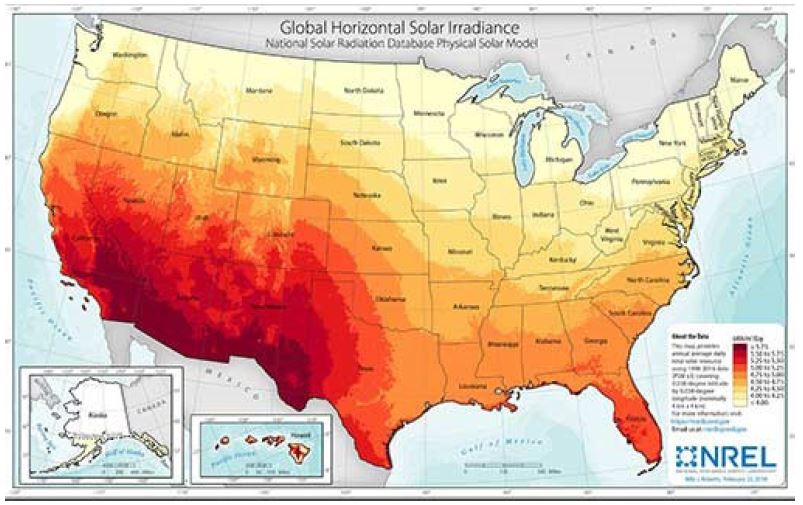

在這次旅程中,我們到訪了美國五個最主要太陽能發電州分的其中三個,分別是佛羅里達州、北卡羅萊納州和亞利桑那州。對於美國大部分州分來說,太陽能是成本最低的發電方式。縱然於2022年出現監管及供應鏈問題,但太陽能仍佔美國新一代發電量的50%15。電池價格下跌,加上降通脹法案提供的補貼從ITC形式16轉為PTC形式17,估計將能鞏固太陽能於可再生能源中的主流地位。假如公用事業公司位處太陽能資源豐富的司法權區,客戶賬單收費承受的影響將會較少,有助企業更迅速地減低發電設施的碳排放量。另外,太陽能發電亦具備建設風險較低的優勢。就像某間公用事業公司的行政總裁所說:「興建太陽能發電場就像疊樂高積木一樣容易。」

圖6:美國的太陽能資源

資料來源:NREL.

Andrew: 我們相信未來的發展肯定離不開太陽能,就像Sophie生活中不能少了 Harry Styles音樂一樣。

中游能源持續探索增長方向

公用事業及鐵路企業受惠於美國公司的回流趨勢18,而北美的中游能源增長則是由天然氣、成品油、NGL19及LPG20出口所帶動。俄羅斯、中國及伊朗尋求建立多極的世界秩序,並減少與發達國家的溝通。有見及此,擁有豐富氫碳資源的北美致力加強於全球能源市場中的角色。中游能源行業的新投資主要集中於出口機遇,以及公用事業轉用新建燃氣發電廠(以取代舊式燃煤發電廠)的需求增長。

儘管天然氣價格於2022年底急升,興建新管道帶來的政治及商業利益依然不高,故此不太可能出現成本高昂的新項目。例如,我們只看到企業於德克薩斯州、路易斯安那州及俄克拉荷馬州展開綠地21中游能源項目。目前,企業的投資主要集中於現有中游能源設施的棕地22擴展項目上,該類項目的成本較低、審批要求較少,而且鄰避設施23的問題不大。

Sophie: 我們都不想毫無防備被抓個正著,因此積極擴建天然氣基礎設施,以把握出口需求增長。

數碼基建

無線發射塔、數據中心、小型基地台及光纖是發展數碼經濟的必要基礎設施。考慮到美國三大營運商建立的5G網絡覆蓋率已經接近50%,我們預期2023年的發展速度將會放緩,並於2024年再次加速24。根據我們與企業管理層的對話,現時5G發展面對的問題是該項技術缺乏實際的客戶或工業用途,導致企業並無太大動力增加網絡投資。某間無線發射塔企業的財務總監表示:「5G沒有真正必要的用處,營運商便沒有投資的需要。」於2023年,小型基地台的需求料將上升。同時,在大部分科技企業縮減投資之際,數據中心投資應會逆市增加。

Andrew: Sophie非常期待5G網絡發展,讓她更快看到更多TikTok影片

美國之旅小分享

於2022年,美國電網遭到163次實體攻擊,較上一年增加77%25。有關攻擊主要涉及破壞行為、恐怖襲擊及犯罪活動。

一間廢物處理公司向我們表示,在休斯敦聘請工商管理碩士生負責財務工作的成本,比聘請貨車司機更低。

我們約見的北美石油勘探及生產商透露,在鑽油平台上工作的每8個新僱員中,有7個會堅持不到一個月便辭職。

一粒小熊軟糖大小的鈾燃料顆粒,可以產生相當於1噸煤炭、149加侖石油或17,000立方呎天然氣的能量26。

美國的機場及飛機上擠滿了乘客,但我們樂見疫情後多個機場推出更優質的零售產品。

在悉尼機場的免稅店中,不少種類的威士忌已經沽清,情況前所未見。

Andrew買的東西遠遠超過Sophie。

1 天然氣生產商與買家之間的合約,當中列明於特定期間銷售指定數量天然氣的條款。

2 循環經濟系統旨在延長物料及產品的使用時間,以盡量減少浪費及善用資源。

3 僅供說明用途。本文件如提述個別證券,只為作說明用途,不應視為買入或賣出該證券的建議。本文提述的所有證券可能或可能不會在某時期成為首源投資投資組合的部份持倉,而持倉可能作出變動。

4 股本回報率是公用事業公司的盈利能力指標。公用事業公司的股本回報率較高,通常代表公司能從股本投資中賺取較多利潤,而股本回報率較低,則意味著利潤較少。

5 資料來源:公司報告、首源投資

6 資料來源:Duke Energy

7 資料來源:Xcel Energy

8 資料來源:DTE Energy

9 資料來源:Edison International

10 眾議院第951號法案

11 資料來源:美國能源情報署(US Energy Information Administration, EIA)

12 資料來源:美國能源情報署(US Energy Information Administration, EIA)

13 資料來源:美國能源情報署(US Energy Information Administration, EIA)

14 資料來源:國際原子能機構(International Atomic Energy Agency, IAEA)

15 資料來源:美國能源情報署(US Energy Information Administration, EIA)

16 投資稅務抵免

17 生產稅務抵免

18 企業將生產或業務流程從海外搬回本國。

19 天然氣凝析液

20 液化石油氣

21 尚未開發的土地

22 已有建設的土地

23 鄰避設施,即所謂Not In My Back Yard)」:建議發展項目受到本地居民的反對。

24 資料來源:公司報告、首源投資

25 資料來源:彭博

26 資料來源:Pinnacle West

資料來源:公司資料、首源投資(截至2023年3月)。

免責聲明

本資料所載只屬一般性資料,並不包括亦不構成投資或投資產品建議。有關資料來自首源投資(「首源」)認為可靠的來源,而且在發表本資料時為準確的資料,首源並無就有關資料的中肯、準確、完整或正確作出明確或隱含的聲明或保證。在法律允許的範圍內,首源、其任何聯營公司、任何董事、主管人員或僱員概不就任何因使用本資料而直接或間接引致的損失承擔任何責任。

本資料僅供一般參考,並不可視為提供全面的資料或特別建議。本資料所述意見為發件人在發表報告時的觀點,並不一定為首源的觀點,並可隨時予以修訂。本資料並非銷售文件,且不構成投資建議。未取得具體的專業意見前,任何人士不應依賴本資料內容,及╱或有關資料所載的任何事宜為行事基礎。未經首源投資預先同意,不得複製或傳閱本資料的全部或部分資料。本資料只可於符合相關司法管轄區的適用法例下使用及╱或收取。

本文對具體證券的提述(如有)僅供說明用途,不應視成建議買賣有關證券。本文提述的所有證券可能或可能不會在某時期成為基金組合的部份持倉,而持倉可能作出變動。

於香港,此資料由首源投資(香港)有限公司發行,並未經香港證監會審閱。首源投資是首源投資(香港)有限公司的商業名稱。首源投資(香港)有限公司是首源投資投資管理業務的一部分,該公司最終由全球金融集團三菱日聯金融集團(“MUFG”)擁有。首源投資在不同司法管轄區內有多間公司。

MUFG及其附屬公司對本資料包含的任何聲明或信息概不負責。MUFG及其任何附屬公司均不保證本資料中提及的任何投資或公司的業績或履行償還資本。本資料中提及的任何投資並不是對MUFG或其附屬公司的存款或其他負債,而投資存在投資風險,包括收入和資本損失。

© First Sentier Investors Group

為您提供合適的體驗

您的位置 :  Hong Kong

Hong Kong

Australia & NZ

-

Australia

Australia -

New Zealand

New Zealand

Asia

-

Hong Kong (English)

Hong Kong (English) -

Hong Kong (Chinese)

Hong Kong (Chinese) -

Singapore

Singapore -

Japan

Japan

United Kingdom

United Kingdom