Nach den vergangenen 18 Monaten, die ganz im Zeichen von Covid-19 standen, lassen sich mittlerweile Auswirkungen der Pandemie auf Investitionen im Immobilienbereich erkennen. Der Sektor hat sich verändert und Trends, die bereits vor der Pandemie bestanden, haben sich weiter verstärkt.

Diese Megatrends werden sich voraussichtlich über Jahrzehnte erstrecken und große Auswirkungen auf die Immobilienbranche haben. Einigen Sektoren wird dies Auftrieb verleihen, während andere einem grundlegenden Wandel unterliegen. Die folgenden Trends, die sich bereits 2020 abgezeichnet haben, werden im kommenden Jahrzehnt eine entscheidende Rolle spielen:

Der Rückgang der Bürotürme

Zwar werden die Bürotürme nicht völlig aus der Mode kommen, doch lässt sich ein Rückgang ihrer Beliebtheit bei den Mietern erwarten. Die weltweiten Lockdowns haben Konzepte wie ‚Remote Working‘ gefördert. Selbst wenn die Welt zur Normalität zurückkehrt, werden hybride Arbeitsmodelle in vielen Unternehmen weiter Bestand haben.

Die durchschnittlichen Belegungskosten für ein Dienstleistungsunternehmen in einem CDB-Gebiet (Central Business District) liegen bei rund acht Prozent. Flexible Arbeitsmodelle können den Raumbedarf verringern und attraktive Kosteneinsparungen für Unternehmen bieten, die sich längerfristig erheblich auf die Mieternachfrage auswirken dürften. Wir rechnen daher mit sinkenden Marktmieten und einem höheren natürlichen Leerstand. Dies könnte zu sinkenden Cashflows und Bewertungen führen. Bürotürme werden zwar auch weiterhin von Bedeutung sein. Dennoch glauben wir, dass die wirtschaftlichen Erträge in anderen Immobilienformen höher sein werden.

Einkaufszentren kommen aus der Mode

Nicht nur die Trendprodukte des letzten Jahres verlieren an Interesse, sondern auch die einst so beliebten Einkaufszentren, die sie verkaufen. Durch die Zunahme des Online-Shoppings haben Einkaufszentren in der Gesellschaft an Stellenwert verloren. Wir gehen davon aus, dass die Besucherzahlen, die Einzelhandelsumsätze und die Mieternachfrage im Laufe der Zeit weiter rückläufig sein werden, und dass Einkaufszentren ähnlich wie Bürotürme einen höheren natürlichen Leerstand aufweisen werden, der mit niedrigeren Marktmieten, Cashflows und Bewertungen einhergehen dürfte.

Die Dekarbonisierung treibt den Wandel voran

Der globale Immobiliensektor ist für ein Drittel der weltweiten CO2-Emissionen verantwortlich. Daher können Eigentümer und Investoren mithilfe eines proaktiven Ansatzes den CO2-Fußabdruck der Immobilien reduzieren, in denen wir leben, arbeiten und in die wir investieren. Wir sehen fünf Kernbereiche, die zu einer erheblichen Verringerung der Kohlenstoffemissionen führen können:

- Verringerung des betriebsbedingten Kohlenstoffs, der durch Heizung, Kühlung und den Betrieb von Gebäuden ausgestoßen wird

- Verringerung des Kohlenstoffs, der aus dem Lebenszyklus von Bau und Abriss von Gebäuden entsteht

- Installation von Technologien zur Energieerzeugung vor Ort

- Beschaffung von erneuerbarer Energie

- Erwerb von Klimakompensationen

Technologie treibt die Immobiliennachfrage an

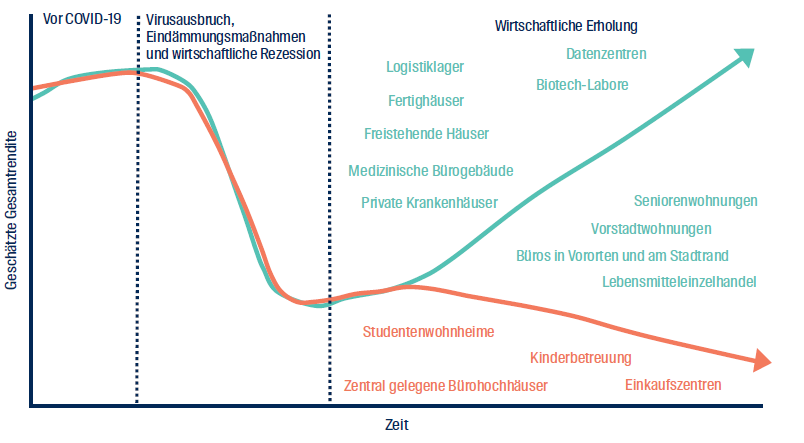

Die traditionellen Immobilieninvestments, wie beispielsweise Bürotürme und Einkaufszentren, machen nur einen kleinen Teil des Universums der Real Estate Investment Trusts (REITs) aus. Die meisten der Immobiliensektoren, die einen Aufschwung erleben, stehen im Zeichen des technologiegetriebenen gesellschaftlichen Wandels. Zu den Sektoren, denen ein starkes Wachstum vorausgesagt wird, gehören Logistiklager, Fertighäuser, Einfamilienhäuser, medizinische Bürogebäude, Privatkrankenhäuser, Self-Storage-Anlagen, Datenzentren und Biotech-Labore (grüne Markierung in Abbildung 1).

Abbildung 1: Voraussichtliche Immobiliennachfrage

Quelle: First Sentier Investors, Stand: 31. Januar 2021. Die Grafik gibt die Ansichten des Teams wieder und dient nur der Veranschaulichung.

Der Mietwohnungsmarkt wird weiter wachsen

Wohnen ist ein soziales Grundbedürfnis, und Mietwohnungen profitieren davon. Sinkende Wohneigentumsquoten in Verbindung mit gesellschaftlichen Veränderungen führen dazu, dass es eine Tendenz in Richtung mieten statt kaufen gibt.

Logistiklager werden die Zukunft sein

Mit der weltweit fortschreitenden Verbreitung des Internets, können nahezu alle Waren und Dienstleistungen zu optimalen Preisen recherchiert und beschaffen werden. Der Preis sollte lediglich mit der Konkurrenz mithalten können, was die Gewinnspannen schmälern könnte. Neben dem Preis bietet die Verfügbarkeit einen weiteren Wettbewerbsvorteil. Großhändler, Omnichannel-Einzelhändler und E-Tailer (Einzelhändler, die ihre Ware ausschließlich über das Internet verkaufen) investieren daher massiv in ihre Lieferketten. Der gesamte Kapitalzufluss dürfte enorm ausfallen.

Hierbei spielt der schnelle Warenumschlag eine entscheidende Rolle: Wer kann die Produkte am schnellsten vom Hersteller oder Großhändler zum Kunden bringen? Dies bedarf hochmoderner Logistik-Lager. Dementsprechend umfassen bestimmte Logistikunternehmen in Ländern wie Hongkong und Japan bis zu fünf Stockwerke. Diese haben in der Regel externe kreisförmigen Rampen an den Gebäuden, damit große Lastkraftwagen die Waren effizient verladen können.

Zusammenfassung

Die soliden Fundamentaldaten des Wohnungs- und Logistiksektors sowie von Hotels und Resorts, Self-Storage-Anlagen und Datenzentren sollten es den Anlegern ermöglichen, von diesen gesellschaftlichen Megatrends zukünftig zu profitieren.

Über First Sentier Investors

First Sentier Investors verwaltet zum 30. Juni 2021 ein Vermögen von mehr als 152,6 Mrd. Euro im Auftrag von institutionellen Anlegern, Pensionsfonds, Großhändlern, Anlageplattformen, Finanzberatern und deren Kunden weltweit.

Das Unternehmen agiert als eigenständiges globales Investmentmanagement-Unternehmen mit Niederlassungen in Europa, Amerika und im asiatisch-pazifischen Raum. Die Expertise von First Sentier Investors umfasst eine Reihe von Anlageklassen und spezialisierten Anlagesektoren, die sich auf die Erzielung eines nachhaltigen Anlageerfolgs auf der Grundlage verantwortungsvoller Anlagegrundsätze konzentrieren.

Die ehemalige First State Investments wurde im August 2019 von der Commonwealth Bank of Australia durch die Mitsubishi UFJ Trust and Banking Corporation, einer hundertprozentigen Tochtergesellschaft der Mitsubishi UFJ Financial Group, Inc. übernommen.

Wichtige Informationen

Dieses Dokument ist keine Finanzwerbung und wurde nur zu allgemeinen Informationszwecken erstellt. Die darin geäußerten Ansichten sind die des Verfassers und können sich im Laufe der Zeit ändern. Sofern nicht anders angegeben, ist die Quelle der in diesem Dokument enthaltenen Informationen First Sentier Investors und es wird davon ausgegangen, dass diese zuverlässig und korrekt sind.

Jede Erwähnung von „wir“, „uns“, „unser“, „unsere“, „unserem“ oder „unseren“ bezieht sich auf First Sentier Investors.

First Sentier Investors empfiehlt Anlegern, vor einer Anlageentscheidung eine unabhängige finanzielle und professionelle Beratung einzuholen.

In Großbritannien herausgegeben von First Sentier Investors (UK) Funds Limited, die in Großbritannien von der Financial Conduct Authority zugelassen wurde und beaufsichtigt wird (Register-Nr. 143359). Eingetragener Sitz: Finsbury Circus House, 15 Finsbury Circus, London, EC2M 7EB, Nr. 2294743. Im EWR herausgegeben von First Sentier Investors (Ireland) Limited, die in Irland von der Central Bank of Ireland für die Annahme und Übermittlung von Aufträgen zugelassen wurde und beaufsichtigt wird (Register-Nr. C182306). Eingetragener Sitz: 70 Sir John Rogerson’s Quay, Dublin 2, Irland, Nr. 629188. Außerhalb Großbritanniens und des EWR herausgegeben von First Sentier Investors International IM Limited, die in Großbritannien von der Financial Conduct Authority zugelassen wurde und beaufsichtigt wird (Register-Nr. 122512). Eingetragener Sitz: 23 St. Andrew Square, Edinburgh, EH2 1BB, Nr. SCO79063.

Copyright © (2021) First Sentier Investors

Alle Rechte vorbehalten.

Das beste Erlebnis für Sie

Ihr Standort :  Germany

Germany

Australia & NZ

-

Australia

Australia -

New Zealand

New Zealand

Asia

-

Hong Kong (English)

Hong Kong (English) -

Hong Kong (Chinese)

Hong Kong (Chinese) -

Singapore

Singapore -

Japan

Japan

United Kingdom

United Kingdom