This is a financial promotion for The First Sentier Global Listed Infrastructure Fund. This information is for professional clients only in the EEA and elsewhere where lawful. Investing involves certain risks including:

- The value of investments and any income from them may go down as well as up and are not guaranteed. Investors may get back significantly less than the original amount invested.

- Currency risk: the Fund invests in assets which are denominated in other currencies; changes in exchange rates will affect the value of the Fund and could create losses. Currency control decisions made by governments could affect the value of the Fund's investments and could cause the Fund to defer or suspend redemptions of its shares.

- Single sector risk: investing in a single economic sector may be riskier than investing in a number of different sectors. Investing in a larger number of sectors helps to spread risk.

- Listed infrastructure risk: the infrastructure sector and the value of the Fund is particularly affected by factors such as natural disasters, operational disruption and national and local environmental laws.

- Concentration risk: the Fund invests in a relatively small number of companies which may be riskier than a fund that invests in a large number of companies.

- Emerging market risk: Emerging markets tend to be more sensitive to economic and political conditions than developed markets. Other factors include greater liquidity risk, restrictions on investment or transfer of assets, failed/delayed settlement and difficulties valuing securities.

For details of the firms issuing this information and any funds referred to, please see Terms and Conditions and Important Information.

For a full description of the terms of investment and the risks please see the Prospectus and Key Investor Information Document for each Fund.

If you are in any doubt as to the suitability of our funds for your investment needs, please seek investment advice.

Midstream-Energiesektor – Bullenlauf

Bei einem Branchenkongress in West Palm Beach konnten wir uns mit vielen Managementteams im Midstream-Energiesektor unterhalten. Der Midstream-Energiesektor befindet sich weiter in einem Zyklus steigender Gewinne, denn die US-Energieexporte ziehen an, während die einheimische Nachfrage nach wie vor robust ist. Das Besondere an diesem US-Energiezyklus:

- Das Angebot ist begrenzt, denn börsennotierte Förder- und Produktionsunternehmen sind weiter darauf fokussiert, Free Cash Flow zu generieren,

- zu quantifizieren, inwieweit die US-Branche ihren weltweiten Marktanteil zu Lasten von Russland ausbauen wird, wäre unpräzise, und

- die Bilanzen im Midstream-Energiesektor sind sehr gesund.

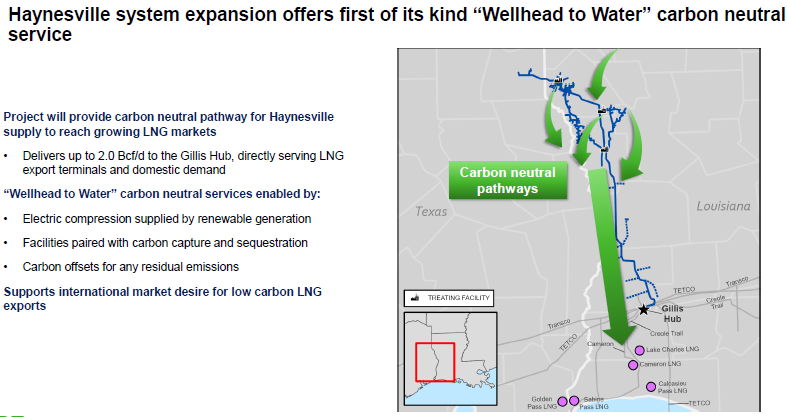

Neue Investitionen gibt es vorwiegend in den energiefreundlichen Bundesstaaten Texas und Louisiana, während neue Pipelines im Nordosten und mittleren Westen der USA weiterhin politisch umstritten sind. Investitionen sind meist auf Exportanlagen für Flüssigerdgas (LNG) fokussiert, wobei börsennotierte Infrastrukturunternehmen heute 70 % der LNG-Exportkapazität der USA stellen. Wir gehen davon aus, dass in den kommenden zehn Jahren sowohl Brownfield- als auch Greenfield-LNG-Exportprojekte entwickelt werden. Allein im Mai 2022 wurden neue LNG-Exportverträge mit deutschen, polnischen, französischen, malaysischen und südkoreanischen Abnehmern unterzeichnet. Dieser Exportschub wird auch zusätzliche Investitionen in die Midstream-Infrastruktur nach sich ziehen, die benötigt wird, um die LNG-Anlagen zu speisen – es wird reichlich Chancen bei Sammlung, Verarbeitung, Speicherung und Transport geben. Die meisten davon werden sich in den kostengünstigen und wenig regulierten Permian- und Haynesville-Becken befinden. Viele Firmen schauen sich zudem nach Netto-Null-Investitionsmöglichkeiten um, wie etwa CO2-Abscheidung und -speicherung sowie Wasserstoffanlagen an der Golfküste der USA.

Wir sind der Ansicht, dass die USA einen globalen Wettbewerbsvorteil bei Kohlenwasserstoffen haben, weil sie über kostengünstige Reserven und ausreichend Fachkräfte verfügen, Zugang zu günstigem Kapital bieten und stabile politische/rechtliche Rahmenbedingungen bieten. Dadurch ist der US-Midstream-Energiesektor sehr gut dafür aufgestellt, sowohl beim europäischen und asiatischen Importbedarf in den nächsten zwanzig Jahren als auch bei der nächsten Generation der Netto-Null-Projekte die Nase vorn zu haben.

Cameron-LNG-Exportterminal von Sempra

Quelle: Sempra

Versorger und erneuerbare Energien – Dekarbonisierung sorgt für Gewinne

Die Elektrifizierung der US-Wirtschaft mit CO2-freier Energie treibt die Investitionschancen in dem Sektor voran, was sich in höheren Gewinnwachstumsraten für US-Stromversorger niederschlägt.

Im vergangenen Jahr hoben viele Versorgungsunternehmen ihre Wachstumserwartungen für den Gewinn je Aktie von 4 bis 6 % pro Jahr auf 5 bis 7 % pro Jahr1 an, darunter auch Branchenriesen wie Southern Company, Duke Energy und Consolidated Edison2. Es gibt keinerlei Anzeichen für eine Verlangsamung dieses investitionsbedingt höheren Gewinnwachstums. Unserer Meinung nach werden DTE Energy, WEC Energy, Eversource Energy, Entergy und Xcel Energy ihre Gewinnwachstumsprognosen in den nächsten 12 Monaten voraussichtlich anheben.

Der einzige Bereich, in dem wir Investitionsverzögerungen beobachten konnten, waren Solarmodule, woran die derzeitigen Ermittlungen des US-Department of Commerce wegen Dumpings und Zollumgehung schuld sind. Hinzu kommen die angespannten globalen Lieferketten, die zu Verzögerungen, Aufschüben und Kostenanstiegen bei Solarinvestitionen in den USA führen. Dadurch könnte sich wiederum die Schließung von Kohlekraftwerken wegen der Netzzuverlässigkeit verzögern, was den Klimazielen der Biden-Regierung natürlich zuwider laufen würde.

Führung im Atomkraftwerk Waterford 3 von Entergy

Quelle: First Sentier Investors

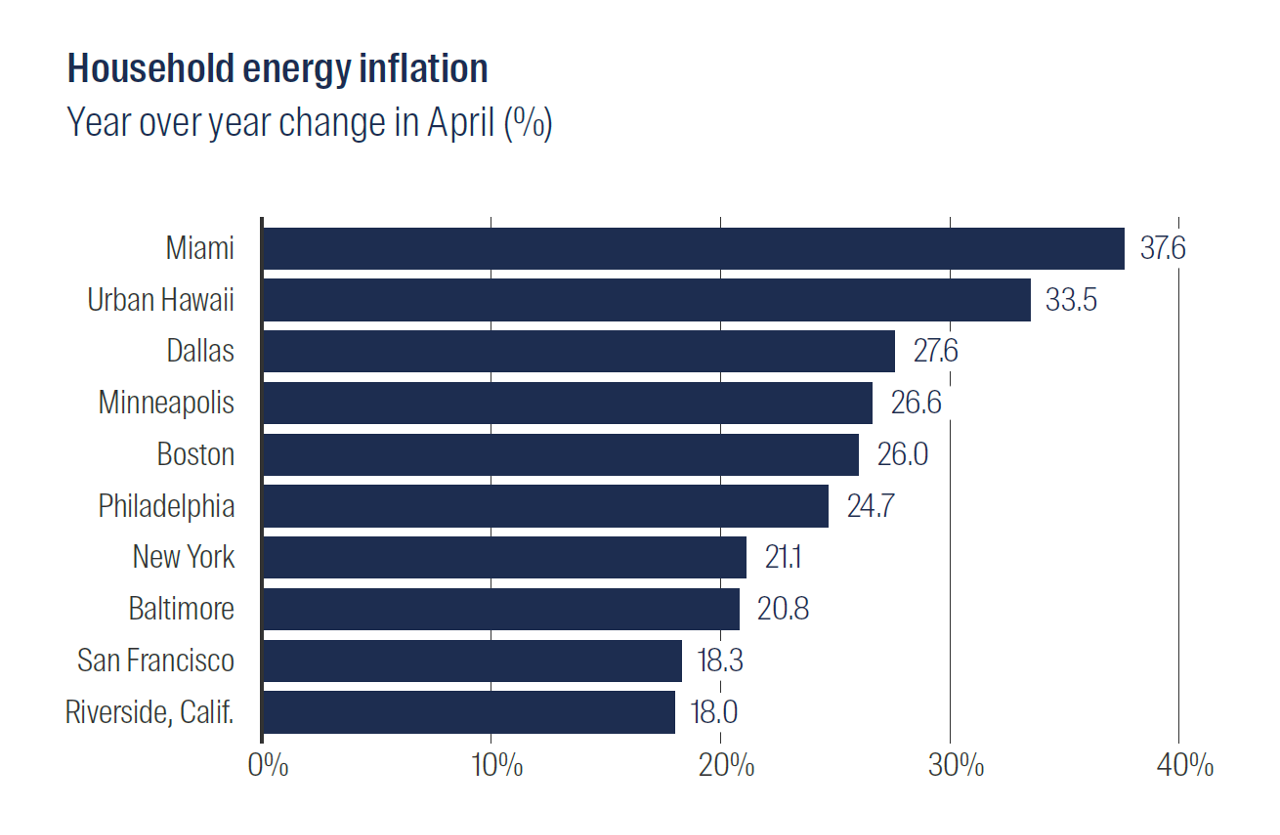

Für die Kunden von US-Versorgungsunternehmen bricht indes ein Sommer der Unzufriedenheit an, denn ihre Abrechnungen werden um 20 bis 40 % steigen, was hauptsächlich an den höheren Kosten für Erdgas liegt. Als Nächstes werden wir sehen, wie viele (und welche) Politiker auf Populismus zurückgreifen und die Versorgungsunternehmen beschuldigen, anstatt auf die zugrunde liegenden geopolitischen und angebotsseitigen Ursachen einzugehen. Wenn die Kundenabrechnungen derart steigen, führt das unserer Ansicht nach zu einem erhöhten politischen und regulatorischen Risiko für US-Versorgungsunternehmen. Dennoch dürfte weitaus weniger eingegriffen werden als in Europa, wo es Deckelungen der Energiepreise und die Einführung einer Übergewinnsteuer gab.

Quelle: US Bureau of Labor Statistics

Hinweis: Zur Haushaltsenergie zählen per Definition die „Energiekosten für Heizen, Kühlen, Beleuchtung, Kochen und andere Haushaltsgeräte“

Eisenbahnen – Preise sehr stark, aber gemischter Ausblick für das Mengenaufkommen

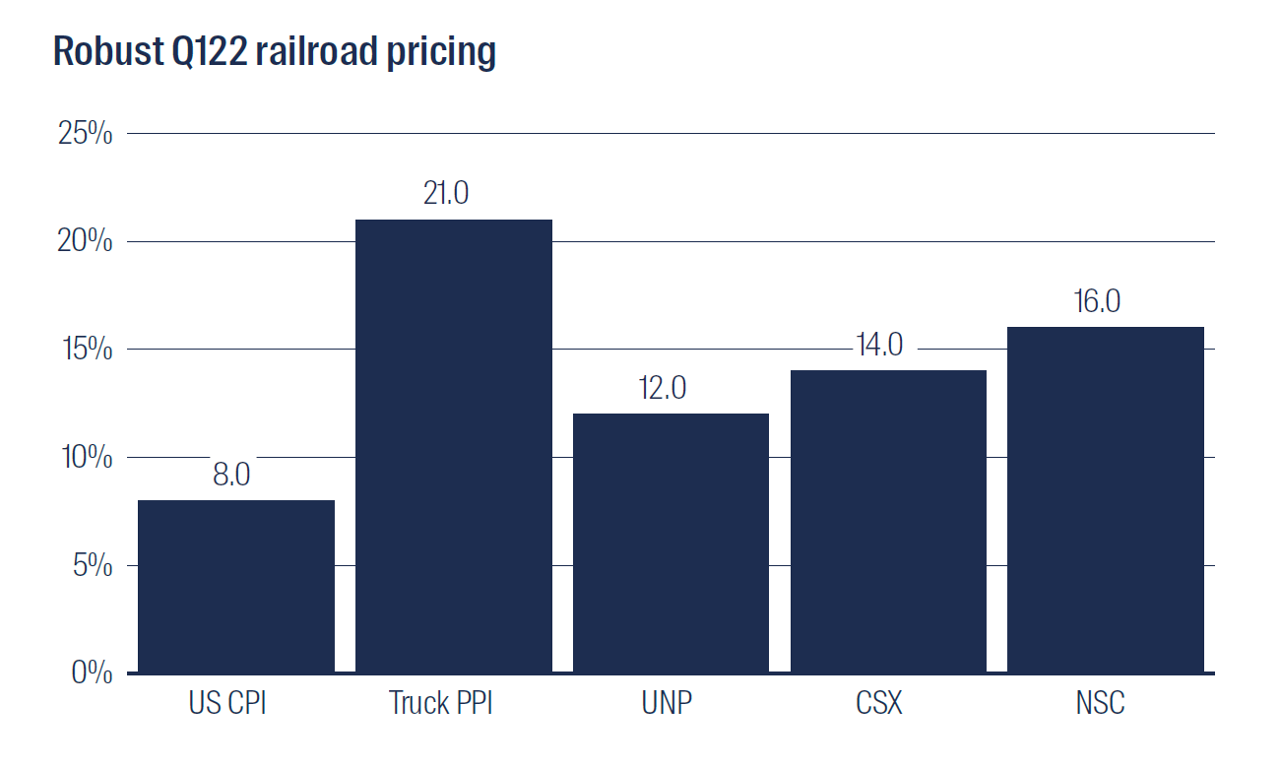

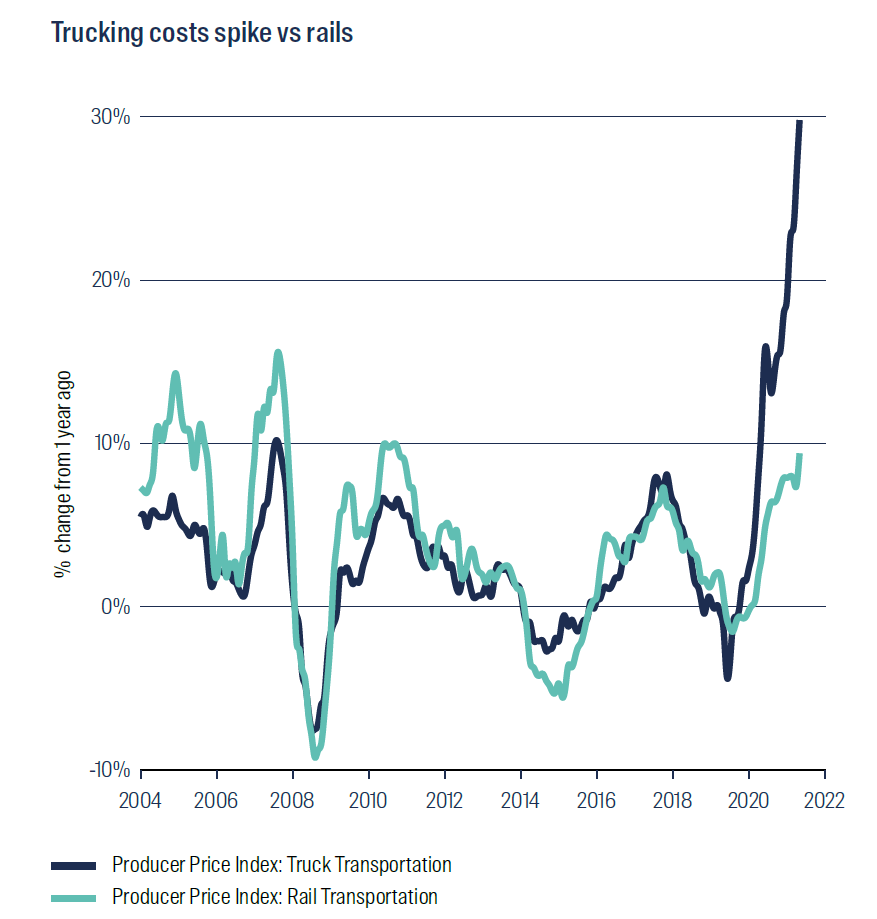

In Boston sprachen wir mit Eisenbahngesellschaften, der Regulierungsbehörde Surface Transportation Board, mit Speditionen und Häfen. Das positive Preisumfeld wurde bekräftigt, wobei die höheren Kraftstoff- und Arbeitskosten mehr Druck auf LKWs als auf Eisenbahnen ausüben. Dadurch können Eisenbahnen ihre Kosteninflation mehr als ausgleichen, wodurch sich ihre Wettbewerbsposition gegenüber Speditionen verbessert.

Quelle: Geschäftsberichte, First Sentier Investors

Daten der St. Louis Federal Reserve, die im Diagramm unten dargestellt sind, zeigen auch, dass der LKW-Sektor unter den steigenden Kosten im Verkehrssektor am meisten leidet.

Quelle: First Sentier Investors, Federal Reserve Bank of St. Louis. Stand: April 2022.

Die Managementteams von Eisenbahnen, mit denen wir sprachen, waren sich einig, dass die Nachfrage immer noch höher ist als das Angebot und sie in der zweiten Jahreshälfte mit einem kräftigen Mengenwachstum zwischen 3 und 5 % rechnen. Diese Nachfrage geht nicht nur von den Verbrauchern aus, sondern spiegelt auch hohe Rohstoffpreise wider, was die Mengen an Getreide, Kohle, Kaliumkarbonat und Düngemitteln stützt. Der Transport macht in diesen Segmenten mehr als die Hälfte der Gewinne von Eisenbahnen aus. Trotz der Zuversicht von Eisenbahnen im Hinblick auf ein hohes Transportaufkommen in der zweiten Jahreshälfte sind die Finanzmärkte (und wir) vorsichtiger, denn das Wirtschaftswachstum wird sich im weiteren Verlauf des Jahres voraussichtlich abschwächen.

Die größten Zubringer für den US-Schienenverkehr sind die Häfen von Los Angeles (LA)/Long Beach, die zusammen mehr als 50 % aller Importe aus Asien in die USA abfertigen. Die Unternehmensleitungen erläuterten, dass die Häfen an der Westküste der USA nicht nur Marktanteile an Kanada und Mexiko, sondern auch an US-Ostküstenhäfen verlieren. Dieser strukturelle Trend ist positiv für die Eisenbahngesellschaften im Osten (CSX und Norfolk Southern), aber negativ für die Eisenbahngesellschaften im Westen (Union Pacific und BNSF).

Rund 30 % des am Hafen von LA abgefertigten Volumens geht direkt auf die Schienen und wird so nach Chicago, Memphis und Dallas transportiert. Wenn sich die Kennzahlen für den Schienenverkehr verbessern, wird diese Steigerung die direkt auf die Schienen verladenen 30 % wieder in den Fokus rücken, um die Abfertigungsstaus an den Häfen zu lindern. Ein Zug kann 300 LWKs von der Straße holen. Wir verließen Boston mit der Überzeugung, dass die Eisenbahngesellschaften sehr gut aufgestellt sind, um in den nächsten drei bis fünf Jahren Marktanteile von Speditionen zu übernehmen.

Abfallwirtschaft – eine schmutzige Branche wird grün

Anschließend verbrachten wir ein paar anstrengende Tage auf der Waste Expo 2022 in Las Vegas, einer Fachmesse für die Abwasser- und Abfallwirtschaft. Dort sprachen wir mit den Managementteams von in Privatbesitz befindlichen und börsennotierten Entsorgungsunternehmen und besuchten Mülldeponien und Recyclinganlagen. Die Stimmung war positiv, denn die Managementteams beschrieben dieses Preisumfeld als das beste, das sie je in der Branche erlebt haben. Die Unternehmen waren zuversichtlich, dass die positiven Preistrends sich in der zweiten Jahreshälfte und auch 2023 noch beschleunigen können. Sie erhöhen ihre Preise zwischen 6 und 7 %, was ihre Kosteninflation von 4 bis 5 % locker ausgleicht. Die Inflation bleibt zwar problematisch, aber diese Unternehmen können dank an die Inflation geknüpfter Verträge und einer konsolidierten Branchenstruktur (d. h. regionale Oligopole) Preiserhöhungen an ihre Kunden weitergeben.

Das Mengenwachstum (von derzeit 2 bis 3 % pro Jahr) liegt wegen der Erholung von der Coronakrise, neuer Geschäfte und der anziehenden M&A-Aktivität über dem langfristigen Trend. Da die Abfallwirtschaft zur Grundversorgung gehört, reagieren die Nachfragemengen unelastisch auf den Preis und sind relativ immun gegen Konjunkturzyklen. Die Mengen könnten sich dieses Jahr zwar in der zweiten Jahreshälfte etwas abschwächen, wenn die Konjunktur sich verlangsamt, aber das ist kein wesentlicher Gewinntreiber für diesen Sektor.

Entsorgungsunternehmen weiten die Entwicklung von Bio-Erdgas und Recyclingprojekten aus. Wir gehen davon aus, dass deren Anteil am Geschäftsmix der Unternehmen in Zukunft wachsen wird. Beide Tätigkeiten haben ökologische Vorteile: Deponiegas ist eine CO2-neutrale Energiequelle und Recycling trägt zur Kreislaufwirtschaft bei. Da Entsorgungsunternehmen mit ihren Deponien viel Methangas erzeugen, haben sie nun die Chance, sich durch das Auffangen dieses starken Treibhausgases eine Einnahmequelle zu erschließen. Diese Initiative wird von den Kunden vorangetrieben, denn mit einer Entwicklung hin zu Netto-Null werden die Anlagen, die das Deponiegas in Energie umwandeln, wertvoller. Bio-Erdgas-Anlagen und Recyclingzentren sind weniger kapitalintensiv als herkömmliche Mülldeponien, denn sie werfen attraktive Renditen auf das investierte Kapital ab.

Führung durch eine Recyclinganlage in Boston

Quelle: First Sentier Investors

Funkmasten – rezessionssicher

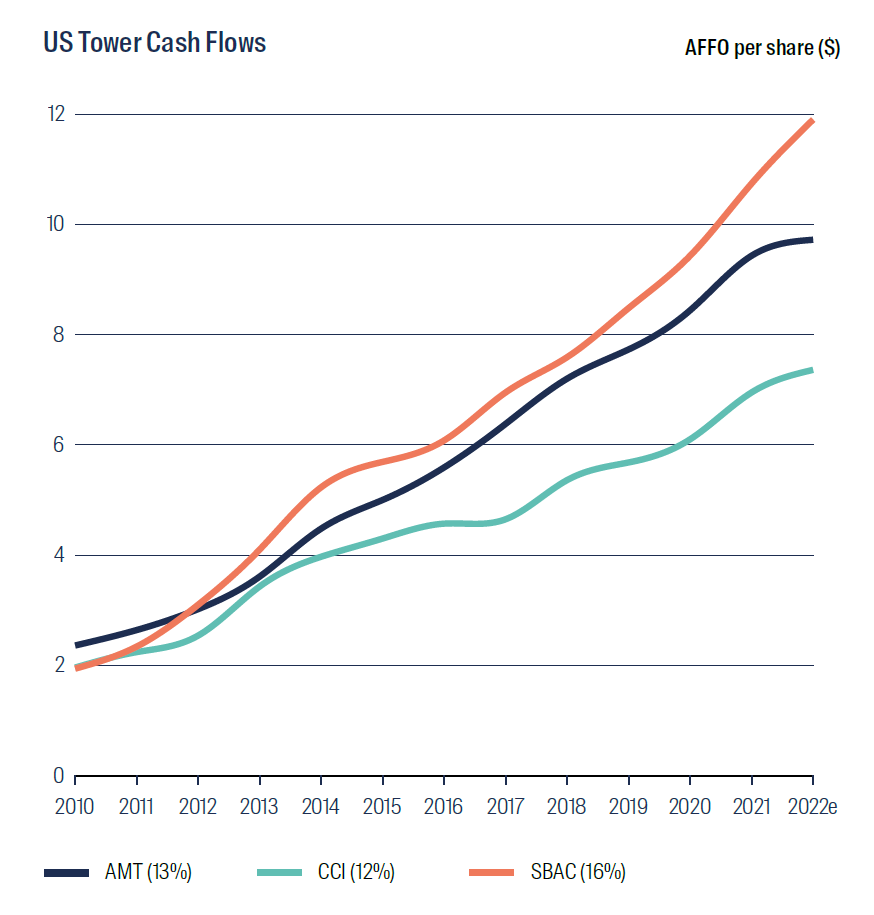

Wir hatten Meetings mit Branchenriesen wie American Tower in Boston und SBA Communications in Boca Raton. Das Wachstum der Netzwerkausgaben von Unternehmen im Mobilfunksektor (Verizon, AT&T, T-Mobile und DISH) und bei Funkmastenbetreibern geht von einer höheren Video- und Datennutzung aus, was eine höhere Netzwerkdichte erfordert. Hinzu kommt das schnellere Rollout der 5G-Technik. Das Ausgabenwachstum ist je nach Kunde unterschiedlich; T-Mobile ist Spitzenreiter und AT&T hinkt hinterher.

Das Rollout der 5G-Technik, vertragliche Preiserhöhungen von 3 % pro Jahr und eine bessere Vermietungsauslastung pro Funkmast ermöglichen ein robustes nichtzyklisches Umsatzwachstum von etwa 6 % pro Jahr in den nächsten 3 bis 5 Jahren, das durch eine höhere Kundenabwanderung wieder etwas schrumpft.

Hinzu kommt, dass 70 % der Betriebskosten Fixkosten sind oder durch Preisgleitklauseln von weniger als 3 % pro Jahr begrenzt sind, wodurch die Gewinne vor der Inflation geschützt sind.

Quelle: First Sentier Investors, Geschäftsberichte

Nachhaltigkeit – neue grüne Wachstumschancen

Ein gemeinsames Thema, das wir in allen Gesprächen mit Unternehmen aller Listed-Infrastructure-Untersektoren vorfanden, war der deutliche Anstieg von Investitionschancen im Bereich der Nachhaltigkeit, denn die Investment-Community drängt US-Unternehmen, ihre Umweltkennzahlen zu verbessern und die CO2-Verringerungsbemühungen. Bei börsennotierten Infrastrukturunternehmen entsteht dadurch die nächste Welle von Investitionschancen, und zwar sowohl in Bereichen wie Bio-Erdgas, CO2-Abscheidung und -speicherung und Wasserstoff als auch durch eine Ausweitung der Chancen in bestehenden Bereichen wie erneuerbare Energie, Recycling und Eisenbahnen.

Vollelektrischer LKW von Republic Services

Quelle: First Sentier Investors

In vielen Meetings erwähnten Unternehmen, dass sie zunehmend im Rahmen von Infrastruktur-Kaufentscheidungen niedrigere Emissionen berücksichtigen. Beispiele:

- Schienenverkehr wird wegen des niedrigeren CO2-Ausstoßes konkurrierenden Speditionen vorgezogen,

- CO2-freie Power Purchase Agreements über die Lieferung von Strom aus erneuerbaren Energien,

- Biomethan-Erdgas-Gemische, die von Versorgern und anderen Unternehmen genutzt werden, um ihre CO2-Bilanz zu reduzieren,

- CO2-neutrale Erdgaspipelines und

- Nutzung von Elektro-LKWs.

Quelle: DT Midstream

Fazit

Börsennotierte Infrastrukturunternehmen sind gut aufgestellt für die doppelte Herausforderung durch höhere Inflation und ein sich verlangsamendes Wirtschaftswachstum. Dank regulierter Renditen, regionaler oligopolistischer Branchenstrukturen oder vertraglich festgelegter Preise können Unternehmen dieser Anlageklasse die Inflation erfolgreich an den Endkunden weitergeben und dadurch ihre Gewinne schützen. Hinzu kommen strukturelle und nachhaltigkeitsbezogene Investitionsmöglichkeiten, sodass die Anlageklasse ein relativ inflationsgeschütztes Gewinnwachstum aufweist.

1 Bei bestimmten Aussagen, Schätzungen und Projektionen in diesem Dokument kann es sich um zukunftsgerichtete Aussagen handeln. Diese zukunftsgerichteten Aussagen basieren auf den aktuellen Annahmen und Meinungen von First Sentier Investors aufgrund der aktuell verfügbaren Informationen, enthalten aber bekannte und unbekannte Risiken und Unsicherheiten. Die tatsächlichen Maßnahmen oder Ergebnisse können wesentlich von den hier besprochenen abweichen. Lesern wird empfohlen, sich nicht zu sehr auf diese zukunftsgerichteten Aussagen zu verlassen. Es gibt keine Gewähr, dass die aktuellen Bedingungen anhalten, und First Sentier Investors verpflichtet sich nicht, die hier enthaltenen Informationen aufgrund neuer Informationen, zukünftiger Ereignisse oder anderweitig zu korrigieren, zu ändern oder zu aktualisieren.

2 Nur zur Veranschaulichung. Die Nennung der in diesem Dokument erwähnten Namen von Unternehmen dient lediglich zur Veranschaulichung der Investmentstrategie und darf nicht als Anlageberatung oder -empfehlung dieser Unternehmen ausgelegt werden. Die hier erwähnten Unternehmen können irgendwann zu den Portfoliobeständen von First Sentier Investors gehören oder gehört haben.

Wichtige Informationen

Dieses Dokument wird nur zu allgemeinen Informationszwecken bereitgestellt. Es stellt keine Anlage- oder Finanzberatung dar und berücksichtigt nicht die speziellen Anlageziele, die finanzielle Lage oder sonstige Erfordernisse von Anlegern. Es handelt sich bei diesem Dokument nicht um ein Angebot für die Bereitstellung von Vermögensverwaltungsdiensten, eine Empfehlung oder ein Angebot oder eine Aufforderung, Wertpapiere zu kaufen, zu halten oder zu verkaufen oder eine Vereinbarung über Portfoliomanagementdienste oder Anlageberatungsdienste zu schließen. Dieses Dokument wurde nicht in Verbindung mit einem derartigen Angebot erstellt. Bevor Sie eine Anlageentscheidung treffen, sollten Sie mit Hilfe eines Finanzberaters Ihre persönlichen Anlagebedürfnisse, -ziele und Ihre finanzielle Lage erörtern.

Wir haben angemessene Sorgfalt walten lassen, um zu gewährleisten, dass dieses Dokument zum Datum der Veröffentlichung richtig, aktuell, vollständig sowie für den beabsichtigten Zweck und die angesprochenen Leser geeignet ist. Es wird keine Garantie gegeben oder Haftung übernommen im Hinblick auf die Richtigkeit, Gültigkeit oder Vollständigkeit dieses Dokuments und wir übernehmen keine Verpflichtung, es zu aktualisieren, falls sich die Umstände in Zukunft ändern.

Sofern dieses Dokument Meinungen oder zukunftsgerichtete Aussagen ausdrückt, basieren diese Meinungen und Aussagen auf Annahmen, Sachverhalten und Quellen, die wir ausschließlich zum Zeitpunkt der Veröffentlichung für richtig und verlässlich hielten. Dieses Dokument spiegelt ausschließlich die Meinungen der einzelnen Autoren wider. Diese Meinungen können sich ändern, sich als nicht zutreffend erweisen und entsprechen unter Umständen nicht den Meinungen aller bei First Sentier Investors.

Über First Sentier Investors

Jede Erwähnung von „wir“, „uns“, „unser“, „unsere“, „unserem“ oder „unseren“ bezieht sich auf First Sentier Investors, ein globales Vermögensverwaltungsunternehmen, das zur Mitsubishi UFJ Financial Group gehört. Einige unserer Investmentteams sind unter den Handelsnamen FSSA Investment Managers, Stewart Investors und Realindex Investments tätig, die alle zur Unternehmensgruppe First Sentier Investors gehören.

An manchen Orten führen wir unsere Kommunikation und unsere Geschäftstätigkeit über unterschiedliche Rechtsträger aus. Dieses Dokument wird wie folgt veröffentlicht:

- in Australien und Neuseeland von First Sentier Investors (Australia) IM Limited, die in Australien von der Australian Securities and Investments Commission zugelassen wurde und beaufsichtigt wird (AFSL 289017; ABN 89 114 194311)

- im Europäischen Wirtschaftsraum von First Sentier Investors (Ireland) Limited, die in Irland von der Central Bank of Ireland zugelassen wurde und beaufsichtigt wird (CBI-Register-Nr. C182306; Geschäftssitz: 70 Sir John Rogerson’s Quay, Dublin 2, Irland; Handelsregister-Nr. 629188)

- in Hongkong von First Sentier Investors (Hong Kong) Limited und wurde nicht von der Hongkonger Wertpapieraufsicht „Securities & Futures Commission“ geprüft. First Sentier Investors ist ein Firmenname von First Sentier Investors (Hong Kong) Limited.

- in Singapur von First Sentier Investors (Singapore) (Handelsregister-Nr. 196900420D) und wurde nicht von der Monetary Authority of Singapore geprüft. First Sentier Investors (Register-Nr. 53236800B) ist eine Sparte von First Sentier Investors (Singapore).

- in Japan von First Sentier Investors (Japan) Limited, die von der Financial Service Agency (Director of Kanto Local Finance Bureau (zugelassene Finanzinstitute) Nr. 2611) zugelassen wurde und beaufsichtigt wird

- in Großbritannien von First Sentier Investors (UK) Funds Limited, die von der Financial Conduct Authority (Register-Nr. 2294743; Geschäftssitz: Finsbury Circus House, 15 Finsbury Circus, London EC2M 7EB) zugelassen wurde und beaufsichtigt wird

- in den USA von First Sentier Investors (US) LLC, die von der US-Wertpapieraufsicht Securities Exchange Commission zugelassen wurde und beaufsichtigt wird (RIA 801-93167)

Soweit gesetzlich zulässig, haften die MUFG und ihre Tochtergesellschaften nicht für Verluste oder Schäden, die entstehen, wenn in diesem Dokument enthaltene Aussagen oder Informationen als Entscheidungsgrundlage herangezogen werden. MUFG und ihre Tochtergesellschaften geben keine Garantie für die Wertentwicklung der in diesem Dokument erwähnten Anlageprodukte oder für die Rückzahlung von Kapital. Bei den erwähnten Anlagen handelt es sich nicht um Einlagen oder sonstige Verbindlichkeiten von MUFG oder ihren Tochtergesellschaften, und diese Anlagen unterliegen Anlagerisiken wie dem Verlust von Erträgen oder investiertem Kapital.

© First Sentier Investors Group

Das beste Erlebnis für Sie

Ihr Standort :  Germany

Germany

Australia & NZ

-

Australia

Australia -

New Zealand

New Zealand

Asia

-

Hong Kong (English)

Hong Kong (English) -

Hong Kong (Chinese)

Hong Kong (Chinese) -

Singapore

Singapore -

Japan

Japan

United Kingdom

United Kingdom